- 文章正文

- 我要评论(0)

港股打响反弹第一枪?南下资金四天净买88亿

来源: 中国基金报 2017-02-09 10:52【导读】港股涨的真好,A股貌似不为所动。

今年以来,虽然A股市场仍处在震荡区间,港股市场却悄然上行,从2016年底至今的这波反弹已上涨近10%,沪港深基金也借势大面积斩获正收益。业内人士认为,目前港股在估值上仍具备较大吸引力,港股市场的低估值成长股和优质蓝筹股值得长期看好。

港股连续上涨节后

沪港通和深港通双向净流入

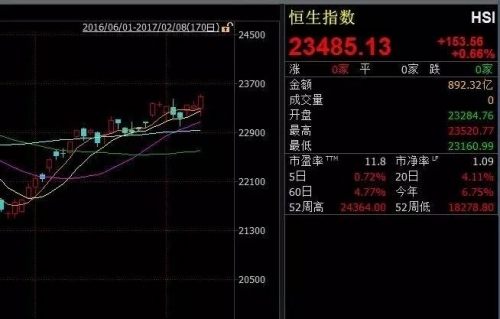

近两个月来恒指总体走势喜人,尤其是在一月上旬,A股经历了创业板的一波血杀走势,港股仍然凸显了价值洼地的本色,吸引了大量资金流入,走了较长的一段。

就在春节期间港股呈短暂调整后,市场一度预料港股近期走势谨慎之时,港股今日突然出其不意的发力,恒指成交额在突破800亿大关的刺激下一鼓作气创下了逾三个月以来高,港交所更是极其罕见的拉出一根大阳线。

而再回顾前几日,内地保险股也出现了集体大爆发,如今,券商,银行也一齐发力,港交所更像是打起了头阵,种种迹象预示着港股似乎又有一波新的行情到来。

在春节之后的四个交易日,内地资金借道港股通持续大举买入,四个交易日全部资金净流入,合计净买入额高达88亿元。

我的金隅股份涨了0.92%,人家的涨了6.40%;

我的长城汽车涨了0.73%,人家的涨了5.76%;

我的比亚迪涨了2.35%,人家的涨幅在我上面翻了一倍多,涨了5.36%;

我的东方航空涨了1.30%,人家的涨幅超过5%。

而同样是地产股,港股市场的地产股也比A股的地产股强太多。君不见富力地产、绿地香港、碧桂园等多只港股地产股涨幅逼近10%,放在A股也是快涨停的节奏。对于同步在内地香港上市的万科,也同样体现出“厚港薄A”。

港股强A股弱折射出的市场三大变化

一是在美元升值、人民币贬值大背景下外资配置A股等人民币资产的热度降低。

2014年初人民币兑美元开启贬值模式(下图中美元兑人民币曲线的上升表示人民币相对美元贬值),此后除了少数时间略有修复而升值外,多数时间都处于渐进贬值状态,而2016年初以来更出现新一波贬值,贬值势头有加速之势。数据显示,中国官方公布的美元兑人民币汇率自2016年以来升值超过6%。

另外,衡量美元兑一篮子货币汇率的美元指数自2016年以来也是整体大幅上涨,这种升势在特朗普当选后一度达到高潮。

千万不要小看汇率百分之几的变动幅度带来的影响,这背后可是以万亿美元计的国际市场资金,鉴于资金趋利的属性,汇率的微小变动都可能带来资金在不同市场的巨额流动。

由于香港采取盯住美元的联系汇率制度,使得在人民币兑美元贬值的背景下,人民币兑港元的汇率也会出现贬值,人民币资产相对于港元资产的吸引力下降,首当其冲受到影响的就是以人民币计价的A股。

二是在沪港通、深港通等互联互通机制建立后,内地对香港市场估值溢价已出现收拢的趋势。

这种变化不仅体现在两地市场的整体估值水平上,也体现在多数同时在两地上市的A+H股上。据时报君的统计,在两地市场同时上市的A股对H股的整体平均溢价率已由2016年初的108.06%降至目前的约80%。

此外,沪港通、深港通资金流向也可以看出一些蛛丝马迹。自2016以来,上述资金在两地市场间的流动总体呈现北冷南热的局面,这一趋势在2016年下半年以后更加明显。

三是互联互通充分融合以后,A股可能出现的“港股化”趋势

这一现象目前已初现端倪。当然,所谓A股的“港股化”,不是指像香港一样,出现“老千股”横行的“千股化”现象(事实上香港近来已加大打击“老千股”的力度),而是指A股可能会逐渐改变以往炒烂、炒小等顽疾,逐渐转向价值投资等更为健康的投资思路上来。

这里面的原因除了内地和香港市场互联互通后,两地资本市场投资资金来往更为畅顺外,还有内地市场本身政策与环境变化的因素,如内地监管层去年以来加大了对并购重组的监管力度,绩差股炒作空间大为缩小。再加上,大量中小市值新股批量发行后,小股票的稀缺性大为降低,使得在市场上炒作小股票失去了以往优渥的土壤。

超过8成沪港深基金斩获正收益

Wind数据显示,截至2月8日收盘,恒生指数报收23485.13点,距离2016年高点仅有3.74%的差距。2017年以来,恒生指数已悄然上涨6.75%,若从本轮反弹初期的2016年12月28日算起,恒生指数已从低点上涨8.85%。

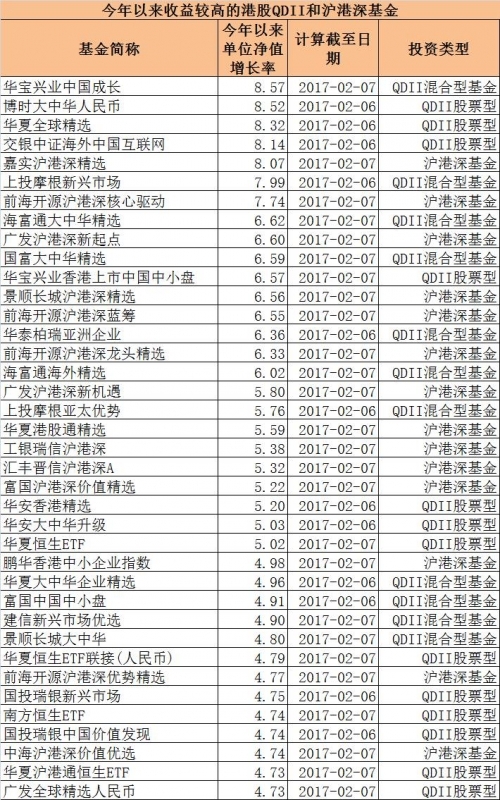

伴随着港股市场走好,同时投向A股和港股市场的沪港深基金也迎来业绩“开门红”。Wind数据显示,截至2月8日,当前市场上的73只沪港深主题基金(A、B份额分开计算)今年以来平均单位净值增长率为2.35%。其中,61只沪港深基金获取正收益,占比83.56%。

其中,嘉实沪港深精选以8.07%的收益率排行沪港深主题基金榜首,前海开源沪港深核心驱动以7.74%的收益率紧随其后。华宝兴业香港上市中国中小盘、广发沪港深新起点、景顺长城沪港深精选等4只基金收益率也都在6%以上。

北京一位大型公募沪港深基金经理认为,随着沪港通、深港通政策深入落实,内地和香港市场资金的互联互通“连通器”功能会逐渐形成,两地的资金和投资者结构都会慢慢趋同,因此,A股和港股的估值会此消彼长,港股整体估值提升将带来相对的“赚钱效应”。

前海开源基金执行投资总监、基金经理曲扬也认为,由于港股估值仍在较低位置,投资价值仍较高。

曲扬称,“港股估值水平现在在全球股票市场中处于非常低的位置,仅比俄罗斯指数略高,比其他新兴市场、发达市场低很多。估值低不意味着一定会涨,但意味着大概率不会跌。”

不过,沪港深主题基金收益分化现象也开始呈现。Wind数据显示,截至2月8日,收益最差的沪港深基金今年以来收益率接近-4%,与收益最好的沪港深基金业绩收尾相差超过10个百分点。

北京上述大型公募沪港深基金经理认为,之所以出现这种收益的差距,与基金配置的资产密切相关。虽然沪港深基金都会把投资标的放在两地市场,但成长股近期表现欠佳,导致一些重点投资成长股的沪港深基金净值“折戟”。

看好低估值成长股和优质蓝筹股

多位业内人士认为,港股目前吸引力很大,仍处于历史底部,低估值成长股和优质蓝筹最具备配置价值,但也要注意特朗普新政和国内二、三季度经济回落的风险。

曲扬表示,港股现在处于历史的底部,“港股市场的经济基本面反映中国大陆的经济情况,但货币政策、流动性却是由美联储来决定的。现在中国经济还在筑底阶段,但美联储的货币政策已进入加息周期,对港股市场来讲,现在经济基本面和流动性可以说是种最差组合,所以,港股市场现在的估值水平也是在历史的底部位置。”曲扬解释。

在曲扬看来,港股中有两类股票值得积极配置:一类是港股市场中增长确定性高、增长速度快,但估值较低的成长股,持有这类股票起码有望赚到业绩增长的钱;另一类是经营稳健、盈利稳定,分红收益率高的价值股。

不过,2017年港股市场的风险因素也不容忽视。曲扬分析,2017年港股市场的风险可能主要在两方面:一方面是特朗普就职后的新政将对全球和 中国经济造成的影响;另一方面,由于今年地产销售、投资增速可能会下降,在二季度或三季度时,中国宏观经济数据可能会出现回落,不确定性或利空带来的港股 回调也是较好的买入时点。

北京上述大型公募沪港深基金经理也称,“对港股市场行情不能抱有太高期望,因为港股是以机构投资者为主的成熟市场,而且两地估值的趋同趋势也是一个长期的过程,这也决定港股市场应是长期震荡走高的大趋势。”

[责任编辑:曾真真]

- 港股大涨或为A股回暖注入动力 (2018-05-02)

- 煤价触底反弹 5月份下游需求减弱后期下行压力大 (2018-04-26)

- 守得云开见月明 贵金属反弹也许会迟到但从不缺席 (2018-04-25)

- 期指正常化助机构入市 A股触底反弹拉出大阳 (2018-04-25)

- 新三板试水港股同步挂牌能否扭转退市潮? (2018-04-24)

- 大盘反弹信号已经发出? (2018-04-24)

- 多因素共振引发煤炭反弹行情 (2018-04-24)

- 超跌反弹出现 行情安全了吗? (2018-04-19)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网