- 文章正文

- 我要评论(0)

打新爆最新内幕:配售比最高相差43倍

来源: 券商中国 2016-12-21 10:51转自微信公众号 券商中国 作者:桂衍民 晓霞 曾颖

都说打新造富,可是网上申购的,不断抱怨根本就申购不到,而今就连凭高市值参与网下配售的个人投资者也不淡定了。

这个有着43638名个人投资者参与的网下配售市场,配售比例却不及社保类或公募类投资者的十分之一,其中最高配售比相差竟然高达43倍。既然都是网下配售的参与者,配售比例却为何有如此大的差距?

值得一提的是,个人投资者已占网下投资者总数的94.17%,成为网下新股申购的绝对主力。而这部分投资者持有的股票市值已高达2.4万亿。

这个超级不均衡的配售比例惹得个人投资者一路伤心,那么先来说说什么叫配售比例,也即配售比?配售比就是网下新股发行中,网下投资者最终配售量与其对应的有效申购量的比值。

C类投资者网下配售比不断创新低

先来复习下A、B、C三类投资者的定义:

根据当前证券市场相关法律法规,保荐机构及承销商通常把参与网下申购的投资者分为三类,并根据各自所属类型进行不同比例的配售。其中,通过公开 募集方式设立的证券投资基金和社保基金投资管理人管理的社会保障基金(简称“A类”或“社保类”);根据《企业年金基金管理办法》设立的企业年金基金和符 合《保险资金运用管理暂行办法》等相关规定的保险资金(以下简称“B类”或“公募类”);除A类和B类以外的其他投资者(“C类”或“推荐类”)。

据券商中国记者统计,截至12月20日,今年以来共发行225只新股。其中,58只新股因为首发规模不超过3000万股,直接网上定价发行,未对网下进行发行;167只新股网上网下同时发行,截至今日,其中的161只新股已完成了网下申购。

以个人投资者为主的C类(又名推荐类)投资者,即使顶格申购,161只新股的平均配售比也仅为0.0081%。而对应的A类投资者和B类投资者 平均配售比分别达到了0.0166%和0.0153%。也就是说,在新股网下市场,数量庞大的C类投资者,平均配售比远远不及A类投资者和B类投资者。

如果这还不够明显,我们不妨再看看单只新股网下申购中不同投资者的配售比情况:161只已出网下配售结果的新股中,B类投资者获配比与C类投资者获配比,最高值出现在凯莱英网下发行中,该值已经达到了43倍。

凯莱英网下发行配售结果显示,该股C类投资者最终的配售比例为0.0029%,B类投资者最终的配售比例为0.1274%,A类投资者最终的配售比例亦为0.1274%。

如果这还不够明显,我们不妨再看看单只新股网下申购中不同投资者的配售比情况:161只已出网下配售结果的新股中,最高比值出现在新股上海银行网下发行中,上海银行网下发行结果显示,A类投资者、B类投资者和C类投资者最终的配售比分别为0.1034%、0.0432%和0.0013%,A类与C类的比值为79.54倍,B类与C类的比值为32.71倍。

在上述161只新股中,C类投资者配售比绝对值最低的为永吉股份,为0.0012%,最高的为华安证券,为0.1044%。C类投资者配售比绝对值低于0.01%的有128只;C类投资者配售比绝对值在0.01%至0.1%之间的新股有33只;C类投资者配售比绝对值达到或超过0.1%的有且仅有一只,即华安证券。

而结合发行时间来看,网下新股的配售比基本与参与投资者数量反比,在投资者参与数逐步走高的同时,配售比呈现逐步走低的态势。

券商中国记者按C类投资者配售比进行月度统计显示:11月份为0.0188%,10月份为0.004%,9月份为0.0039%,8月份为 0.0054%,7月份为0.0051%,6月份为0.006%,5月份为0.0079%,4月份为0.0082%,3月份为 0.0097%,2月份为0.0121%,1月份为0.0096%。

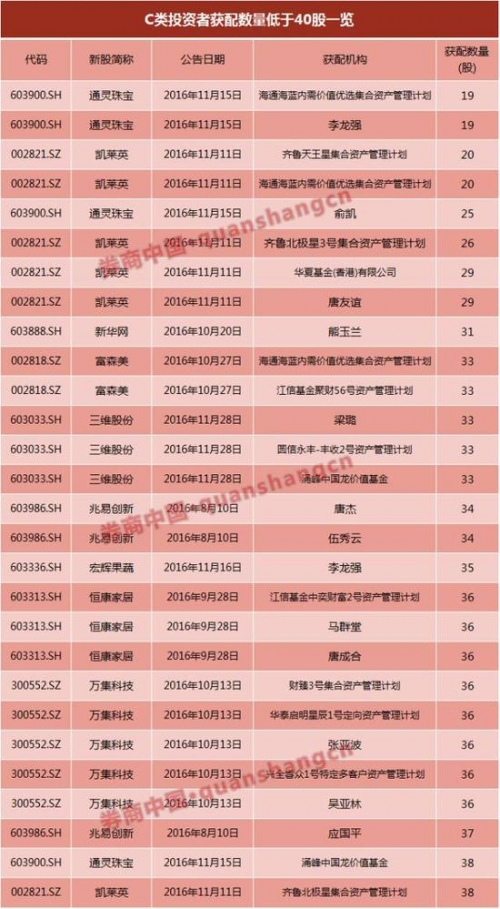

不仅如此,随着配售比的屡创新低,C类投资者顶格申购后最终获配绝对量也屡次出现奇葩量。根据券商中国记者统计,上述161只新股中,最终获配新股绝对量最少的为19股,在通灵珠宝的IPO发行中,就有两位C类的个人投资者仅获得19股。

不仅如此,在161只新股中,这些C类投资者顶格申购后仅获得20股、25股、29股、33股等情况比比皆是。

券商中国记者统计数据发现,上述161只新股最终的网下获配投资者中,单只新股最终获配绝对量低于100股的高达1550次,涉及49只新股。

巨大配售比差背后三大诱因

由于今年以来,新股发行无论网上还是网下,实行的都是“先申购后缴款”,在新股不败、新股挂牌上市后不断涨停的背景下,配售比的巨大差异,对应的其实就是网下新股申购收益的巨大差异。

对于当前C类投资者配售比和绝对获配量持续走低,深圳一家IPO项目较多的券商投行发行人员表示,主要是僧多、粥少、惜卖三个原因所致。

中证协最新数据显示,目前获得网下新股询价资格的投资者一共46342个,推荐类也就是C类投资者就高达45910个,A类和B类投资者合计才 432个。而数量庞大的C类投资者中,个人投资者又以43638人的绝对数量成为主力,推荐类机构投资者才区区2272家。这也就是说,当前网下新股发行 市场中,个人投资者以43638人,或占比网下投资者数量94.17%的比例成为绝对主力。

但与此相对应的,新股在进行网下配售时,对C类投资者的获配份额却不增反降。券商中国记者统计显示,上述161只新股中,最终的网下新股份额按类分配占比中,C类平均才34.62%,B类平均为17.65%,A类平均为46.89%。

单只新股中,C类投资者获得份额占比最低的为凯莱英,才2.61%。C类投资者获得份额占比低于10%的有9只,10%-20%的有15只,20%-30%有31只,30%以上的有107只。

说白了,主要的就是僧多粥少。上述发行人员介绍,粥少有两方面:一是启动网下向网上回拨后,很多新股网下和网上发行数量占比由原来的 40%:60%变成了10%:90%,网下发行的总量减少了,此因可称之为“粥少”;二是A类、B类和C类所分的占比并未按投资者数量进行改变,依然是A 类投资者队伍最少却配额最多,而C类投资者数量最多配额却最少,此因可称之为“惜卖”。

至于第三个原因,就是网下投资者数量,尤其是推荐类投资者数量剧增,C类目前正在冲击5万,而在去年年底,该数才不到2000个。此因可称之为“僧多”。

机构谏言PK粗暴提升门槛

“我们现在最忙的时候就是新股发行出配售结果的那天,全部门都在对获配投资者进行核查。”这是券商中国记者听到的多位投行发行人不约而同的感叹。

数据显示,当下新股获配投资者几乎都是以1000个甚至10000个计,而投行对这些获配的投资者都要逐一进行核查——是否和发行人有关联关 系、是否和发行人董监高存在关联关系、是否与发行人主要大股东存在关联关系、是否与主承销商存在关联关系,等等,如果有都需要进行事先剔除,并对投资者做 好解释,工作量之庞大可想而知。

面对困境,投行就出了一招,而且还得到了监管部门的默许——提高网下新股申购门槛,从此前的1000万提升到3000万,目前已出现门槛5000万。

具体来看,据券商中国记者统计,上述161只新股中,有8只新股的网下申购门槛高达5000万元,分别是比音勒芬、贵广网络、天能重工、森特股份、永吉股份、家家悦、汇金通、百合花;而门槛为1000万元的占比最大,为47.83%,也就是说161只新股中有77只新股的门槛为1000万元;3000万元门槛的位居第二,有47只新股,占比29.19%。

值得一提的是,8只申购门槛高达5000万元的新股均集中于11月份和12月份发行,门槛为1000万元的则集中在1月份-7月份,8月份和9月份仅少数门槛为1000万元,10月份至今的新股申购中再无1000万门槛。

“降低C类投资者网下配售比和提升网下投资者门槛,都属于比较简单粗暴的做法。”一位私募机构的投资总监认为,市场在变化,参与机构也应该根据市场变化做出灵活调整才是正道,而不是想方设法将C类投资者阻挡在门外。

持续研究网下新股申购的专业机构众禄金融研究员则对网下新股申购提出了三点建议:

第一,目前不少新股对B类投资者的配售比为16%左右,因为B类配售比一旦提升,无疑就会提升A类占比和降低C类占比,因为通常配售比需要满足A>B>C;

第二,A>B>C获配占比是一种导向,但这个导向应该根据市场变化而进行适当调整,尤其是在B类投资者参与度并不高的背景下,应该增加C类的配售绝对量;

第三,C类投资者也是市场的重要参与者,按照目前参与网下申购单一市场3000万的门槛,4万投资者持有的市值简单计算就高达2.4万亿,是维 护市场稳定不可忽略的一支力量。对于这么一支重要的力量,监管部门应该珍惜并倍加呵护,而在新股网下发行中做到公平和公正就是对这些投资者的最好的回应。

[责任编辑:曾真真]

- 正厅级52岁就退居二线又闪电落马 内幕曝光 (2018-01-15)

- 正厅级52岁就退居二线又闪电落马 内幕曝光 (2018-01-15)

- 揭秘公众事件背后的公关操作内幕 (2017-10-30)

- 山东墨龙内幕交易细节曝光:多份财报“被做手脚” (2017-10-13)

- 证监会严打硕鼠 严管传递型内幕交易 (2017-09-30)

- 彩虹精化内幕交易案始终:从矢口否认到让证据说话 (2017-09-27)

- 严查严罚内幕交易尚需完善相关法律条款 (2017-09-05)

- 证券日报:内幕交易惩罚力度加大 隐蔽再好也将露出马脚 (2017-07-10)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网