- 文章正文

- 我要评论(0)

IPO大名单现增量 深交所5

来源: 理财周报 2014-05-19 17:09 手机免费看热点个股|字体:大中小|

手机免费看热点个股|字体:大中小| 我有话说

我有话说 利群百货结束了IPO申报连续22周空窗的历史。利群百货于5月13日拿到证监会的受理函,保荐机构为中信证券。

据理财周报记者了解,继上周证监会发行部口头通知部分券商可以上报新项目后,除中信证券外,华泰证券和银河证券也各自上报新项目。

“据了解,银河证券5月8日向证监会提交了新增IPO项目材料。”华北一家券商投行人士表示。如果按照证监会在5个工作日内做出是否受理决定的规定,银河证券5月15日前将会得到答复。

5月9日,资本市场久等的新股发行配套措施出台,意味着IPO发行重启步步逼近。5月16日,《首次公开发行股票并在创业板上市管理办法》和《创业板上市公司证券发行管理暂行办法》出台。

截至5月16日下午5点,已有336家企业发布了IPO预披露或预披露更新信息,占在审企业的近六成。

5月14日开启新一轮系统测试

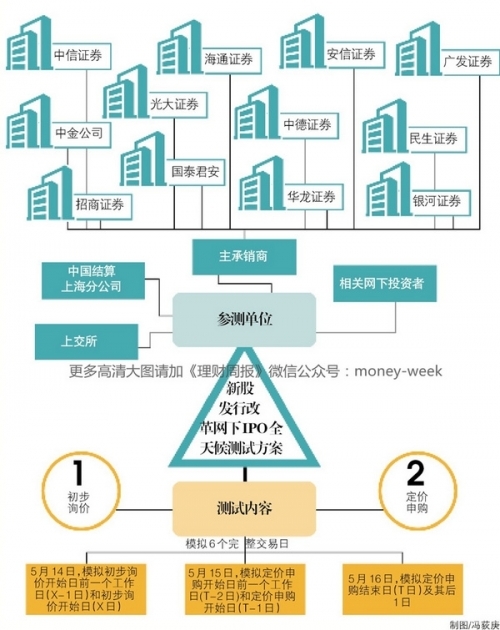

理财周报记者从业内人士处获悉,5月14日,上交所开始新股发行改革网下IPO全天候测试。测试主体包括上交所、中国结算上海分公司、主承销商和相关网下投资者。

其中,主承销商主要包括中信、中金、招商、国泰君安、光大、海通、中德、安信、华龙、广发、民生、银河。

据了解,本次测试目的为检验各方网下IPO相关技术系统的准备情况和可用性。测试的主要内容为:初步询价、配售对象的确认、定价申购、申报数据确认等功能。

测试持续3个工作日,于2014年5月14日至16日开展,模拟5月14日至21日共6个交易日的交易。

具体测试安排如下:5月14日,模拟初步询价开始日前一个工作日(X-1日)和初步询价开始日(X日);5月15日,模拟定价申购开始日前一个工作日(T-2日)和定价申购开始日(T-1日);5月16日,模拟定价申购结束日(T日)及其后1日。

“深交所5月19日培训,”华中一家中型券商的投行负责人告诉理财周报记者,“我预计本月底IPO发行重启。”

此轮沪深交易所IPO系统测试,距离中证协发布《首次公开发行股票承销业务规范》、《首次公开发行股票网下投资者备案管理细则》、《首次公开发行股票配售细则》仅2个工作日。

2014年3月下旬沪深交易所曾组织过一轮系统测试。“之前的测试是老规则,现在要按照新规则来。”前述中型券商负责人表示。

2009年新股发行体制改革落地后,IPO发行重启前,交易所组织券商进行IPO系统测试的同时,还进行了应急演练测试,测试时间为2009年6月20日。19天后,第一单IPO桂林三金挂牌上市。

“目前影响IPO发行重启的因素应该主要是发行方案,毕竟改动很大,大家心里都没有底。”北京一家中型券商投行人士表示。

尽管5月6日多家券商收到通知可以在5月7日前上报发行方案,但一家刚过会不久、且已上报发行方案的企业内部人士对理财周报记者表示:“前次上报的方案 并没有太大意义,应该只是按照招股说明书制作的简单方案,比如说询价方式、网下网上的比例、回拨机制等一些基础内容。但一些原则性的问题,比如超募和老股 转让,公司都还没有定下来,所以这个方案应该只是一个初步方案,后续也需要根据新股发行的配套措施进行调整。”

发审委透明度增加

尽管发行还没有重启,预披露和发审会已经逐渐步入常规。

截至5月13日下午,在审企业598家,已过会32家,4月底主板、创业板发审会召开以来,截至5月13日审核情况,创业板是审核3家,主板审核7家,审核进度是一周一次,平均每周2到3家。

“跟以前的审核进度相当,从消化存量来讲,这个进度并不是特别快。”华南一家中型券商投行人士表示,“原因主要是两个,一是企业更新材料需要时间,审核 停滞了很长一段时间,证监会重启审核,符合上会条件的企业比较有限;二是考虑到市场的接受程度。未来会不会加快审核进度,从我们跟会里交流的情况来看,还 要看市场的情况,发行也要看市场的承接能力,现在还很难说。”

发审会重启后,逐渐褪去了身上的神秘面纱。

5月13日晚间,理财周报记者从一位基金人士处获悉,华南一家券商在就IPO重启与众多机构投资者交流时表示,从发审委员的角度讲,其对企业进行判断的影响力下降。发审委透明度增加。

“在上发审会之前,审核流程上先要有一个初审会,初审会会将所有的问题定下来。按照以往的审核流程,初审会上形成的问题是不公开的,直接提交给发审委 员,发行人和保荐机构在上会前要揣测会有哪些问题,提前做准备。而此次审核流程调整后,初审会上形成的问题在提交发审委的同时反馈给发行人和券商,发行人 和券商可以有针对性地做准备,从这个角度上讲,发审委透明度增加,影响力下降。”上述基金人士转述华南券商人士观点。

另外,上述华南券商人士分析,第十六届主板发审委增加了12个候选人,且从这12人的背景来看,大幅增加市场买方投资者,折射出监管层在发审委层面上更希望增加对投资者有用的判断。

按照惯例,创业板发审委也将在今年8月换届。不过,值得注意的是,第五届创业板发审委员上任以来,IPO审核就进入停滞状态,直至4月底重启。

“按照目前以信披为中心的监管思路,如果要像主板一样调整创业板发审委的结构,那即便是第五届发审委员没怎么干活,也需要经历换届。”前述华南中型券商投行人士表示。

利群百货结束了IPO申报连续22周空窗的历史。利群百货于5月13日拿到证监会的受理函,保荐机构为中信证券。

据理财周报记者了解,继上周证监会发行部口头通知部分券商可以上报新项目后,除中信证券外,华泰证券和银河证券也各自上报新项目。

“据了解,银河证券5月8日向证监会提交了新增IPO项目材料。”华北一家券商投行人士表示。如果按照证监会在5个工作日内做出是否受理决定的规定,银河证券5月15日前将会得到答复。

5月9日,资本市场久等的新股发行配套措施出台,意味着IPO发行重启步步逼近。5月16日,《首次公开发行股票并在创业板上市管理办法》和《创业板上市公司证券发行管理暂行办法》出台。

截至5月16日下午5点,已有336家企业发布了IPO预披露或预披露更新信息,占在审企业的近六成。

5月14日开启新一轮系统测试

理财周报记者从业内人士处获悉,5月14日,上交所开始新股发行改革网下IPO全天候测试。测试主体包括上交所、中国结算上海分公司、主承销商和相关网下投资者。

其中,主承销商主要包括中信、中金、招商、国泰君安、光大、海通、中德、安信、华龙、广发、民生、银河。

据了解,本次测试目的为检验各方网下IPO相关技术系统的准备情况和可用性。测试的主要内容为:初步询价、配售对象的确认、定价申购、申报数据确认等功能。

测试持续3个工作日,于2014年5月14日至16日开展,模拟5月14日至21日共6个交易日的交易。

具体测试安排如下:5月14日,模拟初步询价开始日前一个工作日(X-1日)和初步询价开始日(X日);5月15日,模拟定价申购开始日前一个工作日(T-2日)和定价申购开始日(T-1日);5月16日,模拟定价申购结束日(T日)及其后1日。

“深交所5月19日培训,”华中一家中型券商的投行负责人告诉理财周报记者,“我预计本月底IPO发行重启。”

此轮沪深交易所IPO系统测试,距离中证协发布《首次公开发行股票承销业务规范》、《首次公开发行股票网下投资者备案管理细则》、《首次公开发行股票配售细则》仅2个工作日。

2014年3月下旬沪深交易所曾组织过一轮系统测试。“之前的测试是老规则,现在要按照新规则来。”前述中型券商负责人表示。

2009年新股发行体制改革落地后,IPO发行重启前,交易所组织券商进行IPO系统测试的同时,还进行了应急演练测试,测试时间为2009年6月20日。19天后,第一单IPO桂林三金挂牌上市。

“目前影响IPO发行重启的因素应该主要是发行方案,毕竟改动很大,大家心里都没有底。”北京一家中型券商投行人士表示。

尽管5月6日多家券商收到通知可以在5月7日前上报发行方案,但一家刚过会不久、且已上报发行方案的企业内部人士对理财周报记者表示:“前次上报的方案 并没有太大意义,应该只是按照招股说明书制作的简单方案,比如说询价方式、网下网上的比例、回拨机制等一些基础内容。但一些原则性的问题,比如超募和老股 转让,公司都还没有定下来,所以这个方案应该只是一个初步方案,后续也需要根据新股发行的配套措施进行调整。”

发审委透明度增加

尽管发行还没有重启,预披露和发审会已经逐渐步入常规。

截至5月13日下午,在审企业598家,已过会32家,4月底主板、创业板发审会召开以来,截至5月13日审核情况,创业板是审核3家,主板审核7家,审核进度是一周一次,平均每周2到3家。

“跟以前的审核进度相当,从消化存量来讲,这个进度并不是特别快。”华南一家中型券商投行人士表示,“原因主要是两个,一是企业更新材料需要时间,审核 停滞了很长一段时间,证监会重启审核,符合上会条件的企业比较有限;二是考虑到市场的接受程度。未来会不会加快审核进度,从我们跟会里交流的情况来看,还 要看市场的情况,发行也要看市场的承接能力,现在还很难说。”

发审会重启后,逐渐褪去了身上的神秘面纱。

5月13日晚间,理财周报记者从一位基金人士处获悉,华南一家券商在就IPO重启与众多机构投资者交流时表示,从发审委员的角度讲,其对企业进行判断的影响力下降。发审委透明度增加。

“在上发审会之前,审核流程上先要有一个初审会,初审会会将所有的问题定下来。按照以往的审核流程,初审会上形成的问题是不公开的,直接提交给发审委 员,发行人和保荐机构在上会前要揣测会有哪些问题,提前做准备。而此次审核流程调整后,初审会上形成的问题在提交发审委的同时反馈给发行人和券商,发行人 和券商可以有针对性地做准备,从这个角度上讲,发审委透明度增加,影响力下降。”上述基金人士转述华南券商人士观点。

另外,上述华南券商人士分析,第十六届主板发审委增加了12个候选人,且从这12人的背景来看,大幅增加市场买方投资者,折射出监管层在发审委层面上更希望增加对投资者有用的判断。

按照惯例,创业板发审委也将在今年8月换届。不过,值得注意的是,第五届创业板发审委员上任以来,IPO审核就进入停滞状态,直至4月底重启。

“按照目前以信披为中心的监管思路,如果要像主板一样调整创业板发审委的结构,那即便是第五届发审委员没怎么干活,也需要经历换届。”前述华南中型券商投行人士表示。

[责任编辑:朱燕]

- A股纳入MSCI将为部分指数带来增量资金 (2018-04-16)

- 晋江开展“厕所革命”三年行动 提质又增量 (2018-03-28)

- A股“入摩”倒计时 千亿增量资金等候 (2018-03-09)

- MSCI将为A股带来千亿增量资金 (2018-03-06)

- A股纳入MSCI倒计时 千亿元增量资金在A股门外候场 (2018-02-28)

- 基金狗年投资展望:增量资金可期 后市布局3领域龙头 (2018-02-22)

- 300亿狂欢铸就权益新时代 增量资金“买蓝筹”成共识 (2018-01-18)

- 明年A股3300亿增量资金可期 (2017-12-14)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网