- 文章正文

- 我要评论(0)

16年来沪指第6次站上牛熊分界线 是牛市先兆还是中级反弹

来源: 每日经济新闻 2017-03-17 10:51美联储加息,市场反而大涨,这出乎很多人的意料吧。

在这种出乎意料的走势背后,沪市量能也有所放大,看来在掏真金白银的干,是否到了加仓的时候了呢?哪类个股的风险更低一些?

沪指站上牛熊分界线

从昨日收盘来看,沪指站上了牛熊分界线。

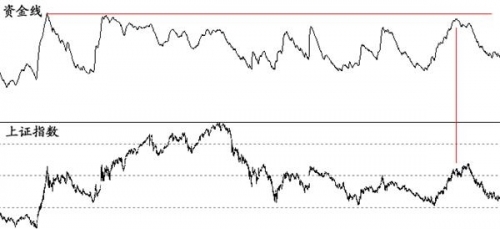

从图中沪指可以看出,去年11月29日,今年2月22日、2月23日、3月1日的收盘均没有站上牛熊分界线。

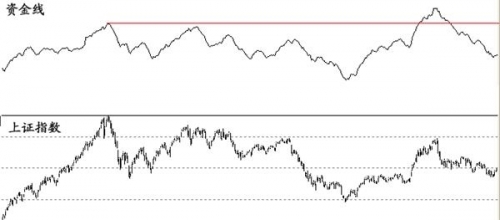

而在火山君之前发表的文章中,就指出从2001年以来的16年里,沪指只发生了5次向上有效突破牛熊分界线,其中有3次是牛市,有2次是中级反弹。

3次牛市

▲2006年1月6日上证指数开始突破牛熊分界线

▲2009年4月10日上证指数开始突破牛熊分界线

▲2014年9月3日上证指数开始突破牛熊分界线

两次中级反弹

2004年1月5日上证指数突破牛熊分界线

▲2010年10月15日上证指数突破牛熊分界线

失败的突破

▲2003年4月15日上证指数走出了突破牛熊分界线失败。

那么为何突破牛熊分界线之后,有2次是中级反弹呢?

先来看2003年末的中级反弹。

火山君记得,在2003年末,当时很多人都以为牛市来了,包括一些波浪分析高手都认为牛市来了,但事实也就是一个中级反弹,而从资金线上就看出来了,当时的资金线根本就没有创出历史新高,表明市场没有彻底的消灭空头。

再来看2010年10月的中级反弹,当时这个反弹的诱惑力非常大。

看图中圈圈处,上证指数2010年11月有效突破压力线了吧,那就加满仓呗,可后来呢,发现买在山顶上了,怎么会这样啊?

在资金线就看出来了,突破历史高点的幅度小于50%,没有彻底的干掉空头,所以难以进入牛市。

那么怎样才算彻底的干掉空头呢?

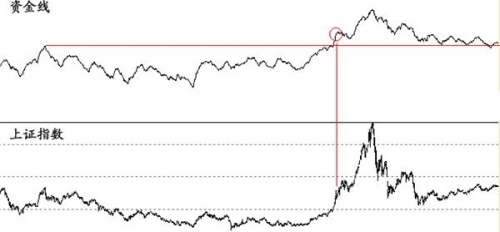

从资金线上来看,历史上的96年9月-12月、2006年5月、2015年11月中旬-12月中旬,彻底的干掉了空头,后来市场100%的概率进入了牛市。

而从目前的资金线来看,还处于底部徘徊,所以还不能预见市场将进入牛市。

虽然还不能预见进入牛市,但要是能够来一个中级反弹也不错呀!昨日沪指站上了牛熊分界线,那么沪指会不会来一个中级反弹呢?

昨 日沪指站上了牛熊分界线,但随后几天需要看待向上突破牛熊分界线的有效性,一般来说,起码站在牛熊分界线之上5天以上的,突破幅度也得3-5%吧,最好还 有一个回踩确认突破,还有就是需要成交量的配合,如果老是在2000亿的成交量,沪指要想继续走高也是有难度的。去年11月29日,沪市放出3481亿元 的成交量,当时的点位是3300点,如果沪指要超越这个点位,那么成交量要大于3481亿才行。

如何选股?

从今天的盘面来看,有50只个股涨停(不含ST股)。其中大约40只个股都是新股和次新股,这表明次新股热度不减啊,如白银有色、张家港行。张家港行的动态市盈率达77倍,白银有色的动态市盈率达329倍,这些市盈率均高于同行,可见,从基本面的角度是无法解释这种火爆行情的。

火山君认为,新股和次新股的连续涨停的火爆走势,只能用博弈思维去解释,主要是游资在操作,与基本面没有太大的关联。什么叫博弈思维呢?就是游资每天打 板,你忍不住诱惑了,去追买,游资就把货出给你。你如果不想去追,他就继续拉涨停,直到你抵挡不住诱惑为止。。。。由于与基本面没有太大的关联,所以参与 次新股的炒作,需要高超的博弈思维,以及看盘能力,止盈止损能力,仓位控制能力。估计一般的散户不容易玩得转。

那么蓝筹股怎么玩呢?近1年多已经大涨的蓝筹股,显然也不是最好的机会,因为股票不可能涨到天上去。前天,曾经的大牛股网宿科技大跌就是一个例子,原因一是股票不可能涨到天上去,终有一个极限;二是当大家对其期望过高时,股价之中包含了大家的高预期之后,如果后来出现一个不及预期的事情发生,那么就会大跌。

火山君做了一个数据统计,从去年2638点以来,在3139只个股之中,股价涨幅超过100%的个股有359只,其中去年2月以来上市的新股就有260 只,剔除新股就只有99只翻倍了,如果再剔除一些妖股、重组股、题材股,那么依靠价值投资而实现翻倍的就不多了。其中如美的集团、神雾环保、水井坊、海信科龙等应属于价值投资选股的范畴。这表明了,再好的老股,如果最近1年股价翻倍了,那么是存在调整压力的,比如今天调整的长城汽车最近1年股价接近翻倍,还有前期的广深铁路也是股价接近翻倍股价时就开始调整了。其次,这表明了持有的低位价值类的老股,需要耐心,在熊市的结构式行情之中,价值发现的过程是缓慢的,主要原因是市场参与资金有限,无法做到遍地开花。

第三,根据上面的数据来看,2638点以来,有573只个股逆市下跌,跌幅10%以上的有307只,跌幅30%的以上有64只。跌幅居前的有暴风集团、腾信股份、金证股份等,这些个股在上波牛市之中涨幅巨大。这表明了,对于哪些上波牛市之中涨幅巨大的股票,在其股价下跌过程之中,需要区别是泡沫破灭,还是股价错杀。

所以如果是价值选股的话,第一,最好选上波牛市涨幅不大的个股;第二,最好去选那些目前市场预期不高的行业和个股,这样要安全一些,如果发生了超预期的 利好的事情,反而能够获得额外的惊喜;第三,由于市场个股分化加大,去选那些公司未来发展确定性高的品种,这样风险更小。

[责任编辑:曾真真]

- 债券牛市来了!央行放大招国债期货大涨创16个月新高 (2018-04-19)

- 美宽松政策终结黄金牛市在望 通胀路径将成决定因素 (2018-04-17)

- “港股货币”保卫战打响 南下资金大降!港股牛市要终结了? (2018-04-16)

- 股市回落之时 黄金将再度迎来牛市 (2018-04-11)

- 专家:美国“债务大山”联袂弱势美元 黄金牛市还有三年! (2018-04-04)

- A股牛市气息扑面而来 超百点反弹后补涨行情或爆发在即 (2018-03-28)

- 7年牛市or陷入困境?黄金面临关键的方向抉择 (2018-03-26)

- 短期市场惊吓过度 黄金或迎中期牛市 (2018-03-26)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网