- 文章正文

- 我要评论(1)

央行公开市场操作将决定期债短期走向

来源: 期货日报 作者: 魏刚 2014-02-10 09:191月CPI同比增速有望大幅回落至2.1%,这是推动期债短期反弹的主要动力。本周将有4500亿元逆回购集中到期,央行公开市场操作的情况是决定期债能否向上突破的关键因素。笔者认为,本周前半周期债以振荡为主,后半周有向上冲击的机会。

|

2014年马年春节长假后的首个交易日,国债期货迎来“开门红”。主力TF1403合约缩量上涨0.28%,再次攻击到箱体上沿。目前,期债仍未摆脱91元至93元的区间振荡格局。自去年11月20日以来,期债已在底部振荡了52个交易日,圆弧底即将完成。

基本面因素支持期债短期反弹

本周五国家统计局将公布1月物价数据。我们预测,中国1月CPI同比增速将由上月的2.5%大幅回落至2.1%左右。猪肉价格反季节下跌以及暖冬限制蔬 菜价格涨幅是导致通胀回落的主要原因。进入1月份,猪肉累计下跌4%。同时,受暖冬影响,1月份蔬菜价格涨幅低于历史同期水平。这两因素将拉低1月份食品(行情 专区)价格涨幅。因此,在周五数据发布前后,期债价格将受到大幅下滑的CPI数据的提振。

但此次CPI回落较为短暂,并不意味着通胀水平将持续下滑。我们预测,2月起CPI同比将开始上行,5月份之前CPI将运行在2.3%至2.5%的区间,6月份始CPI将显著回落,通胀拐点将出现在5月份。

春节期间公布的1月中国官方制造业PMI降至50.5,创出半年来最低点,显示制造业增长乏力。根据国家统计局信息发布日程表,1月工业增加值、投资、消费等经济数据将不在2月份发布,统计局将在3月份发布1—2月的合并数据。由于2月份缺乏研判经济增长形势的统计数据,1月疲弱的制造业PMI将为期债走势提供重要支撑。

但是,对于此次疲弱的制造业数据,我们应一分为二来看。春节导致的季节性因素应是本次PMI回落的主要原因。今年春节较早导致年前工业数据较差,预计节后经济数据将明显好转。因此,将1—2月数据合并,进行综合(行情 专区)分析才能得出客观的结论。我们判断,一季度经济将相对平稳,经济增长拐点将出现在二、三季度之交。

综合上述分析,通胀和经济增长等基本面因素支持期债在近期反弹,但短期的反弹将缺乏持续性。期债的基本面拐点有望在今年5、6月份出现,因此中线做多机会仍需等待。

本周央行公开市场操作至关重要

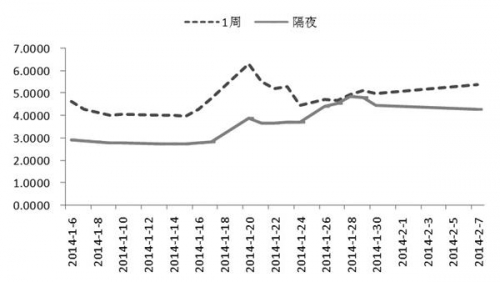

周六,国内银行(行情 专区)间市场继续交易,资金面出现明显分化。质押式回购利率14天以下品种下行13—23基点。14天以上品种上扬40基点,显示市场对未来资金面仍较为谨慎。虽然短期资金供给明显增多,但7天回购加权利率仍处于5%以上的高位,显示目前资金面仍未显著改善。周六银行间国债现券市场较为平稳,收益率微幅波动,预计对周一期债开盘价影响不大。

虽然节前央行在公开市场集中投放流动性,缓解了市场的资金紧张局面,但节后资金压力峰值将出现在本周。2月11日—13日,将有4500亿元逆回购集中 到期。央行本周是否续作逆回购以及规模大小将直接影响资金面的波动,当前市场焦点也集中于此。我们预计,本周央行有可能开展逆回购操作,但规模较为有限。 央行将逐渐回收节前投放的流动性,市场资金面难出现实质性宽松。这主要是因为今年春节前两周央行公开市场累计净投放规模为4500亿元,显著低于去年 7210亿元的水平。节前最后一周,周二央行选择14天期而非21天期逆回购品种,周四则引导机构通过市场途径解决资金需求。这些都明确告诉市场,国内中 性偏紧的货币政策取向将不会有任何改变。

上周六央行发布的《2013年第四季度货币政策执行报告》提出,坚持“总量稳定、结构优化”的取向,保持政策的连续性和稳定性。这也提示,近期放松货币的可能性是不存在的。

综上所述,即将公布的CPI数据将提振期债价格,但本周央行公开市场操作将是决定期债能否向上突破的关键因素,整体存在较大的不确定性。笔者倾向于认为,期债前半周以振荡为主,后半周有向上冲击的机会。

[责任编辑:汤欣慧]

- 数千亿资金入局租赁市场 (2018-05-14)

- 黄金三周来首涨 市场关注中美下一桩大事 (2018-05-14)

- 军方将完善军品市场准入制:民企承担军品任务不再难 (2018-05-14)

- 廖英强“自买自吹”遭罚1.29亿幕后: 监管重拳整治市场“黑嘴” (2018-05-14)

- 文化艺术品市场:如何拥抱大众消费时代 (2018-05-11)

- 市场风格转化 超七成量化基金业绩告负 (2018-05-11)

- 该用什么指标计量市场情绪和风格? (2018-05-11)

- A股破净股数量超80只:市场见底信号是否已经出现 (2018-05-11)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网