- 文章正文

- 我要评论(0)

A股估值逼近历史极限意味着什么

来源: 券商中国 2018-07-06 09:43截至收盘数据,两市有800股市盈率低于20倍,168股市盈率低于10倍,有12股市盈率低于5倍。

图片来源:图虫创意

拉长时间,A股整体估值正处于什么水平? 是否已经跌出了吸引力?

据券商中国记者统计,近年一直站在高位的A股市盈率中位数,当前只有29.91倍,是5年来第一次跌破30倍;同时,市净率中位数也降低至了2.4倍,是5年来首次跌破2.5倍。

截至收盘数据,两市有800股市盈率低于20倍,168股市盈率低于10倍,有12股市盈率低于5倍。

主要数据结论如下:

1、A股市盈率中位数29.91倍,5年以来首次跌破30倍;市净率中位数2.4倍,5年来首次跌破2.5倍。

2、2015年股灾过后,A股中位数估值迟迟无法大幅回落,市盈率中位数长时间在45倍以上,直到今年才首次打破这一状态。

3、上证综指市盈率12.42倍,跌破熔断底的12.87倍,也低于1664点的13.49倍。

4、创业板指市盈率37.96倍,低于上证2638点的54.86倍,也低于1849点的47.18倍。

5、银行、钢铁和采掘是当前最低估值板块,市盈率中位数分别为6.47倍、8.32倍和12.58倍。

6、市盈率数据存在时滞,中报数据或将改变市盈率数据,市净率估值在下跌周期更为稳定。

21年PE中位数:如今已经是第五低

由于市值加权指数会赋予大盘股很高权重,指数走势有时与投资者感受出现差异,导致所谓“指数失真”的现象,因而更切合投资者需求的做法,是直接观测全市场的个股中位数估值数据。

券商中国记者统计了1998年以来的市盈率中位数、市净率中位数数据,通过纵向对比,以尝试更好地理解当前A股当前的估值水平。

据券商中国记者统计,截至7月5日收盘,A股全市场的市盈率中位数为29.91倍,已经较一年前的47倍下降了35.35%,A的估值降低已不再停留在指数,而是蔓延至了全体个股。

往前观测,1998年以来,市盈率中位数会比现在更低的只有4个年份,分别是2005年(均取7月5日)、2012年、2013年和2006年,市盈率中位数分别为20.56 倍、28.78倍、28.91 倍和29.32倍,上证指数在这四个时点分别是1039.04点、2201.35点、2007.2点和1718.56点。

换言之,综合考虑市值与盈利状况,当前的A股个股估值已经接近2006年的水平。

不过,值得提醒投资者的是,市盈率数据存在一定“时滞”影响,即便是常用的TTM市盈率(Trailing Twelve Months),也是基于过往12个月的盈利数据来计算,这意味着,所有的市盈率都是用当前股价/过去盈利。因此,随着中报数据的出炉,或将改变目前的市盈率数字。

所谓“牛市市盈率,熊市市净率”,在熊市阶段,市净率会比市盈率更加稳定,也更有参考价值。

据券商中国记者统计,截至目前,两市的市净率中位数为2.4倍,较一年前降低了36.17%,在1998年以来的数据中,位居历史第四低。

具体而言,在过往历史中,市净率中位数比现在更低的只有2005年(均取7月5日)、2013年和2006年,市净率中位数分别为1.5倍、2.25倍和2.26倍,当时的上证指数点位分别是1039.04点、2007.20 点和1718.56。

中位数估值五年来首次跌落

如果不是回溯历史数据,我们或许很难想象,在今年大跌之前,A股的中位数估值水平一直高于2015年牛市前夕,个股中位数估值迟迟没有大幅度回落,这也凸显了这一年A股估值特征的特殊之处。

据券商中国记者统计,在2013年和2014年的7月5日,A股市场的市盈率中位数分别是28.91倍和36.93倍,市净率中位数分别是2.25倍和2.85倍,此时可看成是2015年杠杆牛市的前夕。

在2015年7月5日,在经历快速上涨、又回落后,A股市盈率中位数上升至58.25倍,较一年前增加57.74%,同时市净率中位数达到4.82倍,较一年前增加68.94%。

但较为诡异的是,即便经历了2015年股灾、2016年熔断,截至2016年7月5日,A股市场的市盈率中位数仍高达56.5倍,市净率也达到4.37倍,似乎没有丝毫要回落的意思,且这种现象延续至了2017年7月5日、市盈率中位数达到47倍。

更直接的比较是,2015年7月5日,上证指数3686.92点,市盈率中位数58.25倍;2016年7月5日,上证指数3006.9点,市场市盈率中位数56.5倍。这意味着,在时间跨越一年、指数下跌超600点后,市场中位数估值其实没有下降多少,呈现指数估值降低、个股仍有高估值的现象。

换言之,在2015股灾后的两年时间里,个股估值一直没有出现大幅度的回落,个股估值没有回归至2015年牛市爆发前水平。

观察2015年和2016年的月度估值,这一迹象会更为明显。

如图表所示,A股的市盈率中位数在2015年6月1日达到峰值的86.79倍,上证指数4828.74点,之后迎来股灾,这一估值在2016年2月1日降低至43.87倍的低点,但又反身向上,直到2016年12月达到53.76倍。

通过对比上述历史数据,如今A股的难能可贵在于:不仅指数已经降低至历史估值低点区间,就连个股的估值水平,也已经回落到五年前左右水平,其中全A股的市盈率中位数达到29.91倍,2014年以来首次低于30倍。

多个指数逼近历史极限

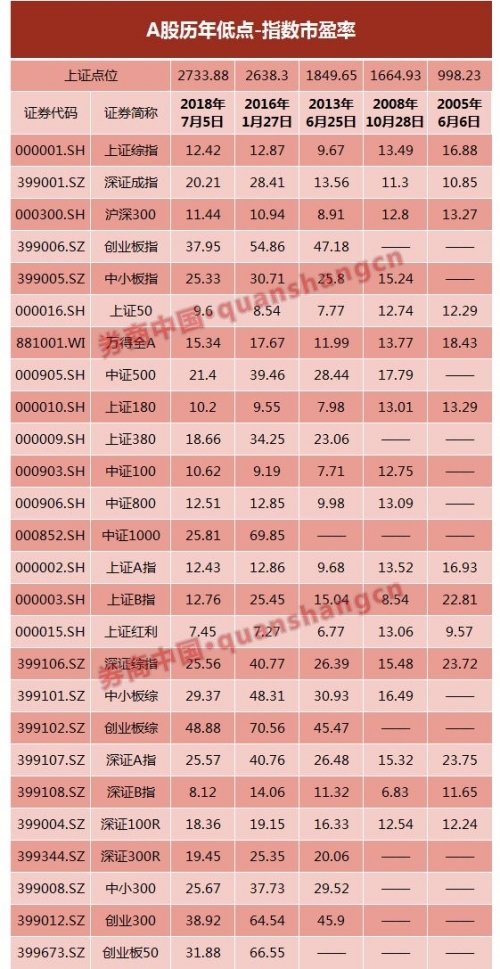

多个指数已进入历史低点区间,且不断逼近历史极限数字。

截至目前,上证综指市盈率为12.42倍,低于熔断底部2638.3点的12.87倍,低于2008年底部1664点的13.49倍,也低于历史大牛市前夕2005年998.23的16.88倍,但高于2013年1849.65点的9.67倍。

同时,创业板指市盈率降低至了37.96倍,低于上证2638点时的54.86倍,也低于1849点的47.18倍,已经处于历史地位区间,只高于2013年和2012年的极限值。

创业板历史市盈率走势

横向比较来看,在纳入统计的26个A股市场指数中,有14个市场指数市盈率低于20倍,有10个低于15倍,其中上证红利、深证B指和上证50估值最低,市盈率分别只有7.45 倍、8.12 倍和9.6倍。

此外,上证180、中证100和沪深300的估值也较低,动态市盈率分别为10.2倍、10.62倍和11.44倍。

与此同时,估值最高的4个指数均来自创业板,分别是创业板综、创业300、创业板指、创业板50,对应动态市盈率分别达到48.88倍、38.92倍、37.95倍和31.88倍。

行业:银行钢铁采掘估值最低

即便全市场已经处于历史估值的低位,但不同行业之间的估值状况仍有较大差异,最便宜的个股在哪里?

据券商中国记者统计,在申万一级28个行业中,有18个行业市盈率中位数低于30倍,有11个行业市盈率中位数低于25倍,银行、钢铁、采掘和房地产等4个行业的市盈率中位数更是低于20倍,分别达到6.47倍、8.32倍、12.58倍和13.07倍。

其中,银行板块的市盈率中位数6.47倍,仍比熔断底部的2638点的6.01倍较高,但已经大幅低于1664点的9.66倍。

同样估值较低的还有商业贸易、建筑装饰、交通运输和非银金融,市盈率中位数分别达到20.83倍、20.92倍、21.27倍和21.6倍。

与此同时,国防军工、计算机和通信的估值水平较高,分别达到63.21倍、45.27被和40.84倍。

具体到个股,截至收盘数据,两市有800股市盈率低于20倍,168股市盈率低于10倍,有12股市盈率低于5倍。

其中深康佳A、嘉凯城、光明地产和宁波联合的市盈率低于4倍,分别达到2.35倍、3.31倍、3.81倍和3.96倍。

[责任编辑:CX真]

- 20个月等待 青岛农商行却在A股IPO上会前临阵脱逃? (2018-07-05)

- 十大卖方诊断A股:估值底成共识 (2018-07-05)

- 证券日报:打赢A股市场保卫战 (2018-07-05)

- 上证综指估值仅12倍PE左右 A股无疑成全球估值洼地 (2018-07-05)

- 央行喊话要稳定!人民币和A股同步深V 接下来要反转? (2018-07-04)

- 浙商银行核心一级资本充足率连降 拟发行44.9亿股A股 (2018-07-03)

- 基金“中考”医药称霸 基金经理:A股已跌出抄底机会 (2018-07-03)

- 市场估值再回历史底部 业绩预期不悲观 (2018-07-03)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网