- 文章正文

- 我要评论(0)

小米:推迟CDR发行申请 在港上市后择机发行CDR

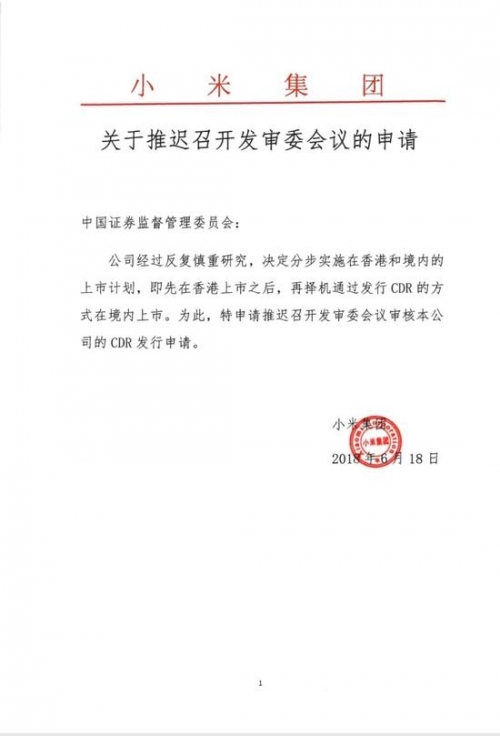

来源: 新浪财经 2018-06-19 10:06小米官方微博19日早间称,今日,公司经过反复慎重研究,决定分步实施在香港和境内的上市计划,即先在香港上市之后,再择机通过发行CDR的方式在境内上市。为此,公司将向中国证券监督管理委员会发起申请,推迟召开发审委会议审核公司的CDR发行申请。

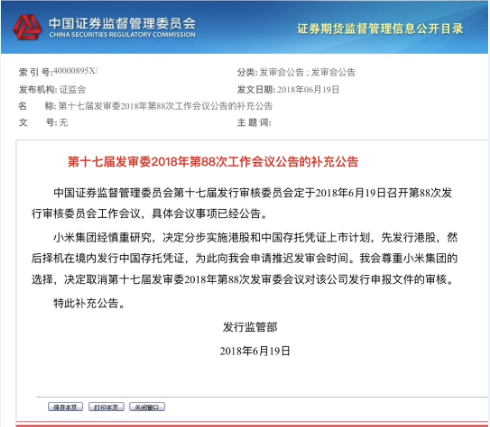

同时,证监会表示,尊重小米集团的选择,决定取消第十七届发审委2018年第88次发审委会议对该公司发行申报文件的审核。

小米撤回CDR申请

小米撤回CDR申请 证监会表示尊重小米集团决定

证监会表示尊重小米集团决定上海证券报报道称,今日,小米CDR发行将上会。从报送材料至上会用时不到两周。这背后是监管层在为试点创新企业“拥抱”境内资本市场快速铺平道路。自6月6日至今,证监会密集发文,为创新企业境内发行股票或存托凭证试点确立制度规范。6月15日,沪深交易所发布一系列上市交易配套业务规则,至此,交易所在配套制度层面已为试点创新企业登陆A股作好了准备。

此前,小米被指刷新了上会时间记录,从递交CDR发行申请材料仅12天,小米集团就于6月19日“光速”迎来了上会。

值得注意的是,在端午节前,证监会等监管机构密集发布完善了CDR相关配套规则,旨在为CDR首单铺路,种种迹象表明,CDR首单已经进入“读秒”阶段。若此次上会闯关成功,小米将大概率成为CDR落地首单。虽然小米能够“闪电”上会接受审核,但并不意味着审核标准有所降低,反而会更高。对于监管层是否会对创新试点企业放松审核标准一事,证监会新闻发言人高莉曾表示,无论是一般IPO企业,还是申报试点的企业,证监会一律坚持依法全面从严监管要求,依据相关法律法规和规范性文件的规定,严格审核。

但小米香港上市正常进行,香港券商界普遍予以小米650亿至940亿美元估值,即5070亿至7332亿港元。海通国际证券财富管理投资策略执行董事梁冠业认为,小米估值虽高,但市场较多聚焦于集团在内地及新兴地区的增长故事,相信可再掀起炽热的招股热潮,而且估值跟抽新股反应从来没有冲突。

[责任编辑:CX真]

- 权益类受宠 年内股基发行规模翻倍 (2018-06-15)

- 证监会CDR审核尺度不放松 小米领84条逾2万字反馈意见 (2018-06-15)

- 前五月全国发行地方债8766亿元 地方债发行高峰将至 (2018-06-14)

- 人民币发行70周年纪念钞真能救活航天钞吗 (2018-06-12)

- CDR鼓励独角兽公司回娘家,但不宜过度追捧:看看360吧 (2018-06-12)

- 小米IPO遇拆息10年高资金势抽紧 投资界料不利港股 (2018-06-11)

- 证监会披露小米A股招股书 有望成CDR试点首单 (2018-06-11)

- 6只专打独角兽基金下周集体发行 (2018-06-08)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网