- 文章正文

- 我要评论(0)

中金:踩踏担忧困扰市场 短线极度悲观意味拐点临近

来源: 一财网 2018-06-06 11:19中金报告认为,中国到目前为止增长趋势依然稳健、新经济彰显韧性;无论A股和港股的估值已经处于历史区间相对低位,表明市场在近几个月的回调中对这些消极因素已经有所反应。但不少投资者对国内政策呈现的缺乏协调性、系统性和不同政策叠加可能导致“踩踏”表示担心,短线超调的风险依然存在。

中金表示,上周五A股日交易量已经跌至3700亿左右水平,代表短线情绪已经较为悲观。在没有外部催化剂的情况下,短线交易量仍有继续萎缩的空间,但从历史上看,市场短线极度的悲观也往往意味着拐点的临近。给定目前市场整体的估值水平,投资者在防止短线风险的同时也可以开始逐步关注入场机会,特别是中线依然受益于中国消费升级、产业升级与产业整合大方向的龙头个股。

年初至今增长好于市场预期,市场为何“跌跌不休”?

近期披露的中国5月份PMI数据创下近七年同期新高,大部分指标显示中国年初至今增长具备韧性。但一月底至今A股和港股尽管估值不高却持续面临压力,特别是A股上周五连此前市场持续偏好的“白马”蓝筹股都遭到了抛售,显示市场风险偏好的极度萎缩。

除了受贸易战阴云、外围新兴市场与欧洲动荡等来自外部因素影响之外,不少投资者对国内政策呈现的缺乏协调性、系统性和不同政策叠加可能导致“踩踏”表示担心。

综合来看:

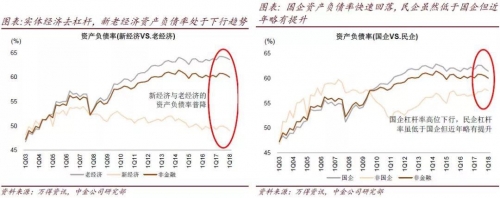

► 对去杠杆政策单兵突进、缺乏系统性改革配合的担心。中国部分领域高杠杆问题形成背景较为复杂,市场担心仅从金融领域下手、遏制表面的杠杆扩张,甚至靠紧缩货币、挤信贷的方式单兵突进,不仅容易伤及正常的需求,而且容易在“去风险”过程中酝酿新的风险。2016年年初熔断机制引入的初衷是为了防止股市过度波动,却导致股市暴跌就是政策缺乏系统性考虑而适得其反的近期教训,不少投资者对此记忆犹新。

► 对政策叠加、缺乏协调性引致“踩踏”的担心。在金融防风险、去杠杆的总体部署之下,不同单位、部门都在基于自身角度和对政策理解出台“去杠杆”措施。在实体经济领域,不少地方为防止杠杆扩张已经开始严厉叫停各类项目;在金融领域,如资管新规、联合授信、股权质押新规等文件相继出台。实体经济增长预期与市场流动性都将受到这些政策叠加的影响。2015年上半年股市的暴涨与下半年的暴跌就是不同监管部门之间缺乏协调的结果。

► 对不同领域政策执行中相互矛盾的担心。三大“攻坚战”等政策方向切合实际,但在实际执行中,可能由于不同领域理解的不同导致执行上的矛盾。例如各地执行“房住不炒”政策、旨在遏制房价上涨的同时限制了供应,去杠杆政策潜在限制开发商融资也可能会抑制潜在供应,而推进城镇化落户政策却又在扩大潜在需求,加剧地产行业供需矛盾、人为造成房价上涨压力和预期;加大环保相关项目投入在金融防风险、去杠杆背景下也面临融资难的冲击,部分环保相关企业甚至被市场担心债务违约风险等。对这些矛盾的担心导致投资者情绪面的谨慎。

上述担心虽然不一定全面或准确,却一定程度上反应了当前市场较为流行的心态。从积极的一面看,中国到目前为止增长趋势依然稳健、新经济彰显韧性;无论A股和港股的估值已经处于历史区间相对低位,表明市场在近几个月的回调中对这些消极因素已经有所反应。但只要上述担心不能缓解,市场估值也难以提供绝对支撑,短线超调的风险依然存在。

静待拐点的临近

近期一方面需要关注贸易摩擦阴云与债务违约担心的进展,另一方面也需要关注在内外双重压力之下政策边际的调整可能性。上周五央行宣布扩大MLF抵押品范围可能已经是个开始,后续关注类似政策的效果以及潜在更多的变化。上周五A股日交易量已经跌至3700亿左右水平,代表短线情绪已经较为悲观。在没有外部催化剂的情况下,短线交易量仍有继续萎缩的空间,但从历史上看,市场短线极度的悲观也往往意味着拐点的临近。给定目前市场整体的估值水平,投资者在防止短线风险的同时也可以开始逐步关注入场机会,特别是中线依然受益于中国消费升级、产业升级与产业整合大方向的龙头个股。

[责任编辑:CX真]

- 央行重拾净回笼 市场关注MLF操作 (2018-06-06)

- 美元升势面临空前挑战?市场萦绕“四面楚歌声” (2018-06-05)

- 市场“慢变量”因素依然存在 重点关注四个方面 (2018-06-05)

- 租房入学催生学位占位费市场 有房主叫价数十万卖学位 (2018-06-04)

- 央行樊爽文:支付行业垄断影响支付市场安全 (2018-06-04)

- 险资获准进入长租市场 (2018-06-04)

- 环保督查“回头看”事件对商品期货市场影响 (2018-06-04)

- TEFAF:2018全球艺术市场报告 (2018-06-01)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网