- 文章正文

- 我要评论(0)

八机构解读美加息影响:中国央行是否跟进

来源: 新浪财经 2018-03-22 09:2822日凌晨,美联储货币政策会议决定,加息25个基点,将联邦基金目标利率区间上调至1.50%-1.75%,与市场预期一致。

北京时间3月22日凌晨,美联储货币政策会议决定,加息25个基点,将联邦基金目标利率区间上调至1.50%-1.75%,与市场预期一致。

美联储决议声明,预计会在2019-20年更加陡峭地加息,去年第四季度以来支出和投资温和,最近数月经济前景有所增强,未来几个月通胀将会上升,将持稳于2%。劳动力市场得到强化,经济温和增长,重申经济允许未来美联储渐进加息。

各大券商对美加息解读不一,有券商认为央行上调利率的必要性不足。最后即便中国央行选择上调公开市场操作利率,我们认为幅度也非常有限,央行官方利率依然远低于市场利率,也就很难对市场利率产生实质性影响。

有券商表示,从技术层面上看,本周MLF到期央行进行加量续作,意味着下周大概率放弃使用MLF进行加息操作。

以下为券商点评汇总:

海通证券姜超:中国央行跟随加息必要性不大 即使跟随影响也有限

我们认为当前中国央行跟随美联储加息的必要性并不大。一方面,中国经济是大国经济,享有独立的货币政策,去年跟随美国在公开市场加息的主要顾虑是人民币汇率在贬值,加息以稳定汇率。但当前美元大幅贬值、人民币汇率升值,无需为了稳定汇率而加息。其次从国内经济通胀走势看,虽然同步指标的工业投资增速反弹,但领先指标的社融增速大幅回落、通胀预期降至两年新低,后续经济通胀有回落压力,央行上调利率的必要性不足。最后即便中国央行选择上调公开市场操作利率,我们认为幅度也非常有限,央行官方利率依然远低于市场利率,也就很难对市场利率产生实质性影响。

中信证券固收首席分析师明明:央行或将提高OMO操作利率

中信证券明明研究团队认为,从国外来看,此次美联储3月加息符合市场预期,美联储3月如期加息反映了美国经济增长的信心。市场此前有所预期的加息4次并未真正落地,但从本次加息点阵图来看,加息4次可能性较上次增大很多。从国内来看,基本面企稳,去杠杆持续推进,央行或将提高OMO操作利率。就债市而言,我们支持今年上半年央行可能上调存贷款基准利率,非对称加息可以成为央行操作的选项之一。从国际政策周期、经济周期以及利差扭曲等方面来看,我国债市仍旧承压。因此,我们坚持近期10年期国债到期收益率仍将处于3.8%~4%的区间,并有望逐步回升至4%的中枢的判断。

华泰证券首席分析师李超:中国央行可能就官定基准利率跟随加息一次

华泰证券首席分析师李超认为,中国央行可能就官定基准利率跟随加息一次。他认为,中美利差随国债利差不断收窄,而且2月通胀已经逼近3%央行加息阈值,国内经济表现超预期,为调整官定基准利率创造了空间。从技术层面上看,本周MLF到期央行进行加量续作,意味着下周大概率放弃使用MLF进行加息操作。

申万宏源:美联储加息 我国料以“新加息”跟随5-10bp

市场关注我国央行是否会跟随加息。总体来看,调整OMO利率的新加息仍将取代调整存贷款基准利率的旧加息,而美联储加息将为央行提供较好的时间窗口,年内新加息空间仍有15-20bp,且为小幅多次的跟随式加息。今年美债和美元的动态组合成为关键,美债收益率超预期上行、美元超预期强势的组合可能是国内利率最大的上行风险所在。

杨德龙:美联储加息或加大我国央行提高基准利率可能性

杨德龙认为,美联储加息对于我国经济面影响不大,可能会加大央行提高基准利率的可能性。当前国内经济数据显示,我国进出口、工业增加值等数据均超预期,通胀水平略有回升。对于A股来说,美联储加息影响不大,大盘指数维持在区间震荡水平,而新经济板块和消费白马股可能会形成双轮驱动,带来结构性行情。

招商证券:加息对于中国A股而言都可能带来明显的负面影响

招商证券谢亚轩指出,加息这对于美国权益资产乃至中国A股而言都可能带来明显的负面影响,近期美股的再度调整以及陆股通流入规模明显缩小可能都是其具体的表现。

谢亚轩认为,美国经济基本面的向好是加息的主要支撑,特别是CPI目前已连续6个月维持在2%以上,核心PCE已连续3个月维持在1.5%。近期美股的再度调整以及陆股通流入规模明显缩小可能都是其具体的表现。此外,不断升温的中美贸易战预期可能也将影响到美国本土的通胀水平。从美国方面传出的消息来看,此次特朗普的贸易保护政策可能不再是简单的“作秀”,特别需要关注知识产权保护方面的“301调查”,这与中国对美出口占比较高的电子芯片、机电类相关度较高,最终调查结果如果不利于中国,对美国自身的通胀可能也会起到抬升的作用,这可能也是年内美联储加息次数的变数之一。

中信建投点评美联储加息:4行业有机会 1行业压力大

从市场整体来看,美联储加息将影响长端利率的上行,从而限制全球风险资产的估值高度。从A股市场来看,如果采用加强资本管制的方式维持稳定,那么A股市场受到的冲击较小。

从行业层面来看,美联储加息导致美元汇率存在上行压力,收入为美元的出口型行业和美元资产持有量较多的行业受益,反之则受损。电子、纺服、海外工程、国家化大型银行等行业存在机会,航空等行业则存在压力。

天风证券固收孙彬彬:加息落地 还有什么需关注?

(1)加息25BP,一如预期,重申将进一步渐进式加息,但无论是决议还是鲍威尔的发言,都意指2018年将再加息2次,这不同于鲍威尔2月在国会发言过后市场形成的全年加息4次的预期;

(2)但须注意,虽然目前的表态仍然是全年加息3次,但是对比去年年底和本次利率点阵图情况来看,明显有更多的委员支持加息4次,基本上与加息3次的支持率形成持平,因而联储总体的加息态度是趋于“偏鹰”的;

(3)决策基础方面,联储进一步下调2018年失业率料预期至3.8%(2017年12月份预期为3.9%),但仍然保持2018年核心PCE1.9%的预期水平不变;鲍威尔在随后的新闻发布会中对薪资的增速低于预期表示惊讶,认为尚不存在通胀会迅猛上扬的迹象,但认为通胀会在未来数月上升;

(4)可以看出,薪资表现未如预期强劲,进而带来通胀回升速度相对减缓,是3月议息会议和2月鲍威尔国会报告里的核心区别所在,由于对决策基础判断的细微变化,带来了对加息路径表态的变化,因而对于市场而言,未来博弈的仍然是通胀走势。

历次美联储加息前后A股走势:

海外金融市场表现:

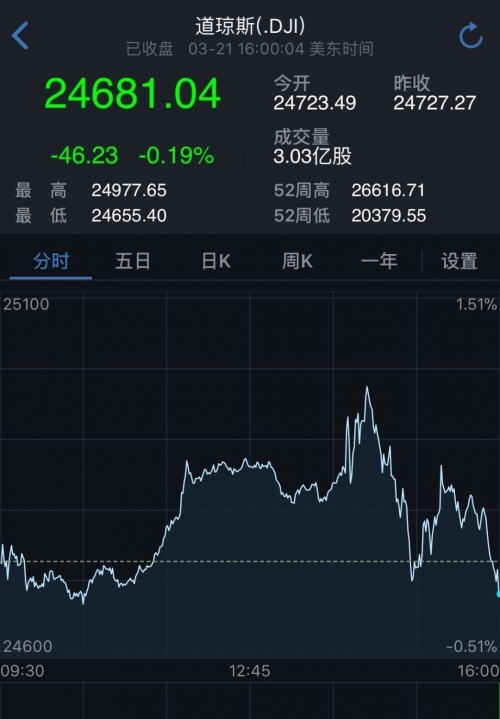

美股三大股指集体跳水

道指跌超40点,标普、纳指跌约0.2%。

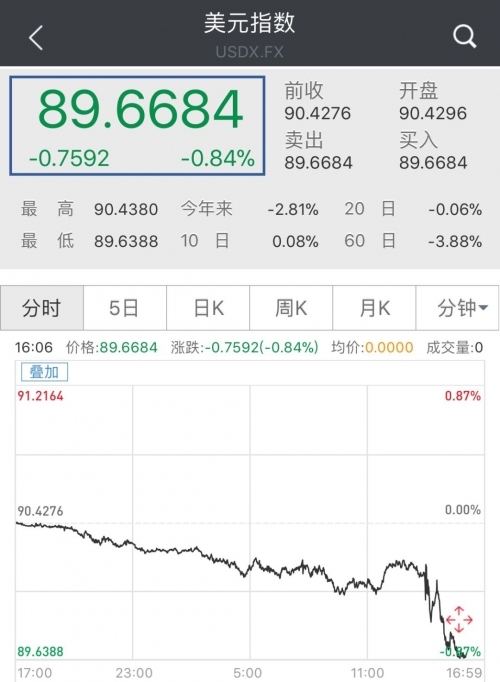

美元指数跌超0.8%

今日黄金价格暴涨1.61%

原油涨幅超3%

[责任编辑:CX真]

- 美联储决议略偏鸽派 黄金多头反击梦碎一地 (2018-05-03)

- 美联储按兵不动重申渐进式加息 黄金冲高后再度跌回1310下方 (2018-05-03)

- 外资机构逐鹿中国第三方支付市场 WorldFirst递申请 (2018-05-03)

- 日本时隔八年终再请到中国总理 安倍承诺这项待遇 (2018-05-03)

- 中国外长访问朝鲜 解决朝核问题最佳窗口已开启? (2018-05-03)

- 英媒:印度应以中国为榜样 对空气污染宣战 (2018-05-03)

- 美联储维持利率不变 重申经济状况支持渐进加息 (2018-05-03)

- 习近平:努力建设中国特色世界一流大学 (2018-05-03)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网