- 文章正文

- 我要评论(0)

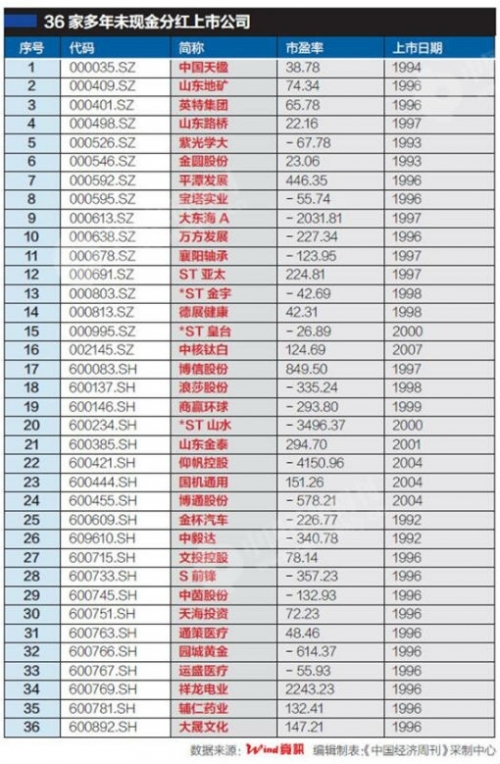

上市公司现金分红冰火两重天:这36家10多年一毛不拔

来源: 中国经济周刊 2017-03-28 10:55(本文刊发于《中国经济周刊》2017年第12期)

日前,中国神华(601088)的“特别股息”被刷屏。全年净利润227.12亿元的中国神华,今年却准备掏出590.72亿元的真金白银进行现金分红。如此大力度的现金红包,着实惊呆了围观的小伙伴。

《中国经济周刊》记者梳理Wind资讯数据发 现,截至2017年3月21日,已有489家上市公司发布了2016年度的分红预案,中国神华每股派息2.97元,成为目前派息最多的上市公司。有神华这 样的出手大方的“土豪”,自然也少不了多年未现金分红的“铁公鸡”。数据显示,上市超过10年,即2007年以前上市的公司中,有36家从未有过现金分 红。

“神华大股东提出这样的议案,背后可能有监管层的意思,目的是促进国企分红。” 上海高程投资公司风控总监孙成刚对《中国经济周刊》记者分析道,“从监管者的角度来说,垃圾公司大幅度高送转是要被严格监管和限制的,但优质公司大比例分 红则是值得提倡的。如果大范围的上市公司进行现金分红,这将改善中国股市的投资文化。”

489家上市公司拟分红

中国神华每股派息最豪爽

中国神华发布2016年年报显示,公司实现营业收入1831.27亿元,同比增长3.4%;归属于上市公司股东净利润227.12亿元,同比增长40.7%;基本每股收益1.14元,拟派股息每股0.46元及特别股息每股2.51元,合计每股派息2.97元;预计分红总额将达到590.72亿元。

上市公司分红,主要是现金分红和股票分 红。现金分红是上市公司直接向投资者派发现金,如每10股送××元;股票分红则是上市公司向投资者派发股票,如每10股转增××股。本质而言,股票送转只 是股东权益的内部调整,对公司盈利能力并没实质影响。另外,股票送转在实行的过程难免有不规范之处,目前正处在监管部门的“严密监视”。而现金分红则是上 市公司拿出真金白银来回报股东,一直被市场欢迎和期待。

中国神华豪气分红自然很受投资者欢迎,股价随后也应声上涨,两个交易日上涨最高近20%,盘中高点达到20.19元,创下该股自2015年9月以来的新高。

A股上市公司现金分红绝非只有中国神华。《中国经济周刊》记者梳理Wind资讯数据发现,截至3月21日,已有489家上市公司公布了分红预案,除了中国神华每股派息2.97元之外,华东医药、焦点科技、常宝股份和福斯特每股派息1元及以上,占比不到1%;东阿阿胶、长春高新、东易日盛等249家公司每股派息在0.1元~0.9元,占比51%;华润双鹤、重庆路桥、恒丰纸业、浙报传媒等211家公司每股派息低于0.1元,占比43%;深大通、莱茵体育等22家公司只有股票送转,占比5%。

从总体上,每股派息超过1元的占比较小,而只进行股票送转的比例也比较低。

另据统计,创业板全体公司2015年现金分红总额仅为167亿元,也就是说,中国神华一家上市公司一年的分红金额,就约为创业板全体公司2015年现金分红总额的3.5倍。

中国神华慷慨分红或许有响应国资委号召的成分。今年全国两会期间,国务院国资委主任肖亚庆曾表示,要推动国有控股上市公司进一步完善分红机制,不断提高各类资本投资者的回报,“上市公司就应该分红,就应该多赚取利润,然后为包括国有资本在内的所有股东提供更多的回报。”

有业内人士分析,在煤炭去产能的背景下,中国神华不太可能投入太多的钱到煤炭行业,而如果新的项目投资收益率不及银行利息,把赚来的钱分红给股东,是比较负责任的做法。

八成多公司股息率跑不过一年定存

A股离价值投资还有很长的路

高额现金分红是投资者特别是中长期投资者非常青睐 的,由此也派生出一种股票估值手段——股息率(股息/股价),如中国神华每股派息2.97元,其股价在20.19元时,股息率为14.71%。股息率是挑 选收益型股票的重要参考标准,如果连续多年年度股息率超过一年期银行存款利率,则这只股票基本可以视为收益型股票。股息率越高越吸引人。

然而,如果以股息率来衡量A股的投资价值,则A股形势不容乐观。据Wind资讯统计显示,A股上市公司中,剔除2016年上市的次新股,2805家公司中,近12个月股息率大于3%的公司只有69家,占比仅2%;股息率大于1%的公司合计占比不过16%;股息率大于0小于1%的公司占比54%;此外,还有30%的公司多年未分红。

如果以现在一年期存款利率1.5%来比较,显然A股中80%以上公司没有达到及格线。如果再以2016年CPI涨幅2%参照,那能跑赢的公司就更少了。因此,若忽略股价变动因素,A股离价值投资似乎还有很长的路要走。

从近12个月股息率排名靠前的公司来看,双汇发展近12个月的股息率达到9.90%排名第一;宇通客车近12个月股息率亦高达7.29%。此外,大秦铁路、华能国际、华电国际、雅戈尔、风神股份、广日股份、上汽集团、格力电器、农业银行的股息率均超过5%;工商银行、华域汽车、建投能源、中国银行、浙能电力、桂冠电力、建设银行、广发证券和光大银行的股息率均超过4%。

在业内人士看来,高股息率个股确 实是市场低迷时的“防守股”,甚至会成为市场热捧的“类债券股”,但是如果企业基本面不能保持良好态势,则会陷入“价值投资”陷阱。鼎钧资本高级合伙人杨 焕对记者表示:“资本市场就像一个大的池子,里面该有各式各样的‘鱼’,满足不同投资偏好的投资人的‘食欲’。如果单纯地用股息率来衡量A股的投资价值肯 定是不够合理的,甚至会导致成长类的企业难以在资本市场发展壮大。”

他还认为,追求类固定收益类的投资人可能偏好于股息率相对较高的蓝筹类标的;追求企业成长的高风险偏好投资人更加看重的是企业PEG(市盈率增长率)水平;追求事件性套利的投资者,他们更加专注于并购重组、国企改革、“一带一路”等重大事件中的套利性机会。

36家“铁公鸡”上市10多年不分红

中毅达和金杯汽车并列“占鸡头”

相比中国神华等公司的慷慨,一些上市公司则颇为吝啬,称之为一毛不拔的“铁公鸡”一点不为过。据Wind资讯统计,在2007年以前上市的公司中,有36家公司从未有过现金分红。

这36家公司中,中毅达和金杯汽车两家公司均是1992年上市,至今已经上市25年,其间从未进行过现金分红,不分红的年限最长;不分红年头最短的中核钛白,自其上市至今也有10年没有分红了。至于这些公司不分红的理由,多是“没钱”或者“用于弥补亏损”。

从现行政策来看,其实没有强制分红的规定,多以鼓励分红为主。如2015年8月31日,证监会、财政部、国资委、银监会联合下发的《关于鼓励上 市公司兼并重组、现金分红及回购股份的通知》就要求,上市公司应建立健全现金分红制度,鼓励上市公司增加现金分红在利润分配中的占比,鼓励实施中期分红; 加大对上市公司现金分红信息披露的监管力度,完善鼓励长期持有上市公司股票的税收政策,提高长期投资收益回报。

中国社科院金融所研究员尹中立向 《中国经济周刊》记者分析说,“没有必要强制上市公司进行分红,因为上市公司处在不同的发展阶段,特别是当一个公司在业务发展比较快的扩张期,分红给投资 者带来的并不是好处,在分红的过程中要缴税,与其获得分红不如让上市公司继续赚钱。但如果一个上市公司业务发展进入稳定阶段,它的现金流相对比较多,业务 发展机会已经很少,该公司又有一个比较完善的公司治理结构,那么这家公司的董事会或股东大会会倾向于把这些现金分红给股东。中国神华也可能是基于类似的考 虑。”

但他也强调,“如果上市公司长期不分红,在公司没有业务扩张机会的时候,把多余的现金挥霍掉,这已经不属于分红不分红的问题,而是公司治理失败的问题。”

[责任编辑:曾真真]

- 警惕网络诈骗:谨慎识别原始股和海外上市公司诱惑 (2018-04-27)

- 警惕网络诈骗:谨慎识别原始股和海外上市公司诱惑 (2018-04-27)

- 上市公司“大内总管”理财压力陡增 (2018-04-27)

- 上市公司一季报陆续披露 基金加仓方向浮出水面 (2018-04-20)

- 王鹏:上市公司独立董事制度亟待改革 (2018-04-19)

- 福建A股上市公司版图揭秘 福州厦门两地占近七成 (2018-04-11)

- 福建A股上市公司版图揭秘 福州厦门两地占近七成 (2018-04-11)

- 福建A股上市公司版图揭秘 福州厦门两地占近七成 (2018-04-11)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网