- 文章正文

- 我要评论(2)

855份中报预告四成盈利下滑 机构忙于“避雷”

来源: 新金融观察报 2012-06-18 14:00

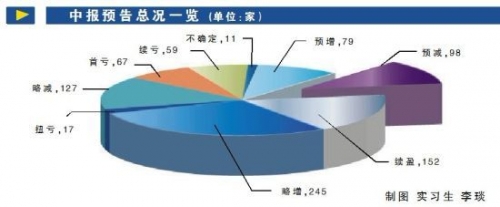

中报预告总况一览 (单位:家)

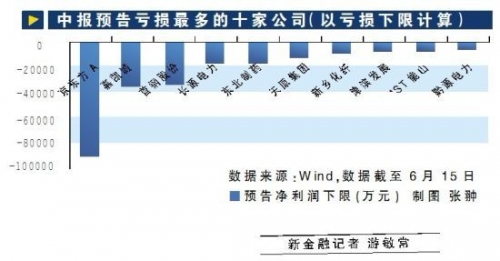

预告净利润下限(万元) 制图 张翀

2012年即将走过半程,2400多家上市公司很快将交出“中考”答卷。由于经济还在探底阶段,今年A股的“中考”成绩不容乐观。

事实上,种种迹象表明,一场盈利风暴即将席卷A股。截至6月15日,已发布今年中期业绩预告的855家上市企业中,仅有不到四成确认盈利增长;与之 相反的是,四成公司预计盈利下滑,当中又有126家公司宣布亏损。有分析人士强调,二季度A股盈利将继续恶化,市场不要对中报行情寄望过高。

面对雷区密布的A股,机构早早展开“扫雷”行动。即便如此,它们还是踩中部分中报预亏股,公募基金更是不幸踏中56只亏损股。如何成功穿越A股的“地雷阵”将是未来两个月里摆在机构面前的首要难题。

预增不到四成

Wind数据显示,截至6月15日,两市共有855家公司披露2012年中期业绩预告,其中只有341家公司明确表示净利润同比出现增长(预增+略 增+扭亏),占比不到四成;另有152家公司还在增长和下滑的十字路口徘徊(续盈),最终成绩只等中报定夺,而即便将这部分公司勉强纳入增长阵营,传出捷 报的公司目前占比也只是57.66%而已。

这六成不到的“捷报”要想撑起A股的盈利底部并非易事。事实上,自去年年报和今年一季报披露完毕后,各家投行便纷纷着手下调A股今年的盈利预期,悲观的情绪一度弥漫市场,年初的反弹行情也因此终结。

据中航证券统计,2012年一季度全部A股上市公司营业收入和净利润同比增速分别为10.42%和0.64%,而剔除金融类企业后,A股盈利同比更是下滑14.57%。

从4、5月份的经济形势来看,二季度A股还将继续构筑业绩底部。新华基金相关人士在接受记者采访时称,除了部分早周期行业的盈利增速会在二季度率先见底外,A股上市公司的整体盈利增速三、四季度才会触及底部,具体时间还得视宏观环境而论。

中航证券首席研究员戴磊在接受记者采访时更坦言,今年中报不会有太多亮点。“由于宏观经济尚处于探底阶段,作为滞后指标的企业利润肯定会随之下探,A股二季度盈利将继续恶化,何时触底尚无定论。”

随着宏观经济向谷底迈进,越来越多的上市公司拉响业绩警报。截至6月15日,已有225家公司宣布中期净利润同比将有所下滑,其中90家公司更预计盈利降幅超过50%。鼎汉技术 、世联地产 、金风科技 等10家公司预计中期净利润将大幅下滑超过100%,鼎汉技术甚至濒临亏损边缘。

作为轨道交通的电源供应商,铁路投资放缓让鼎汉技术饱尝业绩滑坡的苦果。公司预计,今年中期净利润同比将下降90%-120%,约-749.94万元-374.97万元。今年一季度,鼎汉技术已亏损118万元。

越来越多公司亮出业绩底牌,A股的亏损面也随之呈现扩大之势。截至6月15日,已经有126家上市公司拉响亏损警报,其中59家延续了去年上半年的颓势,将亏损进行到底;另有67家公司年中即将加入亏损阵营。

已有机构人士向记者坦言,不敢对中报寄望过高,只要不踩上“地雷股”便心满意足;而如今看来,业绩雷区遍布各大板块,要躲避中报地雷将是一大挑战。

蓝筹基石不稳

今年无论是主板、中小板还是创业板,都忙于频频下调盈利,即便是监管层力推的A股价值基石——沪深300指数成分股,在“保增长”的路上也是举步维艰,面对全球汹涌而至的经济衰退大潮,已有数家沪深300指数成分公司陆续宣告“沦陷”。

早在今年一季报发布之时,主板盈利下滑的警钟已经敲响。Wind数据显示,截至6月15日,已披露业绩预告的164家主板上市公司中,123家公司宣告盈利下滑,占比达75%;其中78家公司更预计中期净利润亏损,约占总数的五成。

值得玩味的是,目前中报预告中的十大亏损公司中的八席被主板公司牢牢占据,京东方A、嘉凯城、首钢股份、长源电力和东北制药稳居前五位,这些公司预计中报最低亏损均在亿元以上。

毫无疑问,京东方A算得上A股的亏损专业户。该公司的主营利润过去三年连续亏损,但多次凭借非经常性损益逃过“披星戴帽”的命运。去年该公司再度面临净利润亏损数十亿元的尴尬处境,但最后关头通过“贱卖”煤炭资源项目侥幸逃过一劫。

业绩尽管差强人意,但并不妨碍京东方A成功晋级“蓝筹”队列,从今年7月2日开始,它将正式跻身沪深300指数成分股行列。而借着成分股调整的东风,5月底以来京东方A的A股价格节节攀升,5月28日—6月15日间累计涨幅已经达8.57%,轻松超越沪深300指数。

值得警惕的是,由于经济寒潮猛烈来袭,A股的盈利基石正经受严峻的考验。据统计,沪深300指数成分股中,截至6月15日,共有51家公司披露中报业绩预告,其中27家预计盈利较去年同期出现下降;另有马钢股份、中国西电、中国铝业和华北制药等4家公司预计出现亏损。而在新一届沪深300成员名单中,马钢股份已被除名。

诚然,在高企的成本和低迷的需求双重夹击下,身处中游的马钢股份、中国西电和中国铝业盈利告急并不令人感到意外,只是出身下游行业、且盈利与经济波动干系不大的华北制药此番“沦陷”多少令人感到费解。

对此,华北制药方面给出的解释是,因生产原材料和动力成本不断上升,同质化恶性竞争、政策性降价和基本药物招标致使产品价格下行的趋势仍在持续。今年一季度,该公司盈利已经宣告“触礁”,当季净利润亏损2466万元。

同样,中小企业(创业板+中小板)的盈利也在持续恶化。已发布预告的691家中小盘上市公司中,180家公司预计盈利下滑,占比约26%;另有48家公司预计亏损,其中30家公司首度陷入亏损泥沼,18家公司延续去年的颓势。

跻身A股中报“亏损十强”的天原集团成为统帅这支亏损队伍的不二人选。这家在中小板挂牌的氯碱化工生产企业预计今年中期净利润将出现1.3亿元-1.4亿元的亏损。

不过令人欣喜的是,截至6月15日,无一家创业板公司拉响中报亏损警报。然而,在这股业绩寒潮中,任何一个板块要想置身事外并非易事。

中游企业盈利堪虞

天原集团的“沦陷”只是掀开了化工板块亏损的一角而已。事实上,在已发布亏损预警的公司中,化工和机械算是亏损面积最大的两大板块。Wind数据显示,126家预亏公司中,有20家出自申万化工板块,另有14家属于机械板块,分别占亏损公司总数的16%、11.2%。

化工板块中除了天原集团亏损过亿以外,新乡化纤、新安股份等10家企业均预计最高亏损在千万以上,新乡化纤宣告中期净利润亏损8500万元-10000万元,仅次于天原集团。

一位不愿具名的化工分析师也告诉记者,因为化工属于强周期行业,受经济波动影响剧烈,现在下游需求低迷,化工产品价格随之下行,除了农药等少数价格景气度较高的子行业维持盈利外,其他化工类企业今年业绩普遍不理想。

实际上,对陡然变脸的业绩,新乡化纤也给出了这样的解释:受国内外宏观经济形势的影响,下游客户对于粘胶短纤维的市场需求减少,粘胶短纤维销售不畅,加之粘胶短纤维市场竞争激烈,导致粘胶短纤维价格仍在低位徘徊。

“今年棉花价格持续下跌,加之大量新增产能投产,致使化纤的价格也不断下挫,化纤企业的经营也陷入困境,部分企业亏损在所难免。”前述未具名分析人士称。

无独有偶,同处中游的机械板块与化工板块的命运如出一辙。该板块除了15家公司宣布今年中期亏损以外,另有41家公司预计盈利下滑,其中鼎汉技术、金风科技、威尔泰等15家公司预计净利润降幅在50%以上。

新筑股份、晋亿实业、爱康科技等7家机械类企业更宣告中期净利润亏损最高金额在千万以上,其中新筑股份预计今年中期的亏损缺口将达6400万元-7400万元,与前面提到的鼎汉技术一样,该公司也饱受铁路投资放缓之苦。

比起还在黑暗中挣扎前行的中游企业,身处下游的地产企业似乎已经看到曙光。截至6月15日,该板块中已有10家公司率先传出“喜报”,中茵股份和*ST园城预计年中将实现扭亏。

当然,地产行业距离全面脱困尚有不短的路程。截至6月15日,已有8家地产企业率先敲响亏损的警钟,嘉凯城和津滨发展更跻身亏损十强。这两家公司均由于上半年结算面积太少,交出不及格的“中考”答卷,预计今年上半年分别亏损3.5亿元、7000万元-9000万元。

不过,喜忧参半的业绩并不妨碍地产股强势上扬,成为A股的反弹先锋。截至6月15日,申万地产板块指数今年以来累计涨幅已达到27.92%,高居A股榜首,浙江东日、中茵股份等17只个股更是飙升逾50%。

戴磊也强调,投资者在投资地产股这类早周期行业时,不能只盯住公司业绩,而是要一边紧盯政策,一边观察楼市成交量。从5月份数据来看,楼市回暖迹象已相当明显,房企盈利回升指日可待。

机构忙于“避雷”

由于A股遍布雷区,对机构和散户而言,要躲避“地雷股”都是一大挑战。实际上,已公布中报预告的过百只亏损股已率先让机构尝到“踩地雷”的滋味。

持股面最广的公募基金最能体味个中滋味。据记者统计,126家预亏公司中,便有56家出现基金的身影,基金甚至分别掌握了*ST领先、三特索道、启明星辰、曙光股份等4只预亏股24%、18%、15%、10%的流通筹码。

汇添富价值精选、银华优质增长、基金汉兴、华夏蓝筹、建信恒久动力等8只基金更是将*ST领先近24%的流通股收入囊中。除了公募以外,社保基金116组合也出现在持股队伍中,今年一季度末时以152万股稳坐流通股东第八把交椅。

另外,券商、险资和社保基金均持有部分预亏股票,就连自称价值投资门徒的QFII也踩中ST秦岭、青岛碱业、华北制药和新安股份等4只“地雷股”,而投资一向稳重的社保基金也持有10只亏损股,当中多数为转持股票;险资和券商分别持有17只、8只预亏股。

有趣的是,这些提前晒出亏损账单的“地雷股”表现虽然远远落后大盘,但少数个股却逆势上扬,成为涨幅榜上的“明星”。统计显示,截至6月15日,这126只中报亏损股二季度以来股价平均上扬1.83%,其中*ST金泰等26只股票涨幅更是超过10%,相比之下大盘同期涨幅为4.88%。

在过百只“地雷股”中,*ST领先可算是最新升起的“明星”。早在4月18日,该公司拉响盈利警报,宣布今年中期亏损250万元-350万元。此举 一度引发了机构恐慌性抛盘,以致该公司股票接连5个交易日跌停。在此期间,两个机构席位借机分别抛售1600万元和2024万元筹码,仅有一个机构果断增 持676万元。

出乎意外的是,这只“地雷股”上周借力重组,再度重返上升通道。上周一,停牌数日的*ST领先携重组批文归来并宣告复牌,之后便上演了一轮狂飙行情,连续斩获5个涨停板。直到上周五收市,该股依旧被牢牢钉在涨停板上。

某市场人士表示,因为这些“地雷股”率先亮出业绩底牌,利空早已被市场消化,除非盈利再度恶化,否则不会在二级市场掀起太大波澜;反而是那些未被市场预期、或者误以为业绩向好的公司,它们突然抛出的业绩炸弹更需小心提防。

当然,中报预告“地雷”迭出,但部分公司还是以坚挺的业绩捍卫着中报行情。截至6月15日,142家公司预计中期业绩增速在50%以上,其中包括17家扭亏公司。兴业矿业不但轻松扭亏,而且还宣布今年中期盈利8000万元-12000万元。

其实,机构在躲避地雷股,也不忘提前布局大幅预增股。以兴业矿业为例,Wind数据显示,今年一季度末,广发大盘和宏源证券分别持有该公司550.18万股和274.73万股。截至6月15日,兴业矿业二季度以来累计上扬逾26%。

随着6月底的临近,A股上市公司的业绩“盖头”将陆续揭开,包括机构在内的投资者如何穿越层层雷区,顺利到达盈利的彼岸将会是接下来两个月里的最大看点。

[责任编辑:往事如枫]

- 一季度上市险企盈利猛增 寿险“一哥”之争愈演愈烈 (2018-04-28)

- 从盈利900万到亏损10亿 谁来拯救业绩变脸的众安? (2018-04-27)

- 生态环境部:对华北督察局等4家派出机构开展巡视 (2018-04-27)

- 机构:贵金属爆发在即 这一贵金属有望飙涨50% (2018-04-24)

- 解码机构调研上市银行“路线图” (2018-04-24)

- “二房东”收益仅1%-3% 盈利难或推高房租? (2018-04-23)

- 四大上市险企健康险增速最快 万亿市场盈利问题待解 (2018-04-17)

- 机构加大布局 15家保险中介去年盈利1.46亿元 (2018-04-17)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网