- 文章正文

- 我要评论(0)

A股已经“无股不押” 大面积平仓会出现吗?

来源: 一财网 2017-11-28 10:53股东扎堆补仓 “无股不押”风险极大

王娟娟

A 股已经全面进入“无股不押”时代,对于部分股票而言,爆仓风险变得触手可及,补充质押也越来越频繁地出现。

11 月27 日,凯美特气 公告称,因市场波动股价下跌需增加质押物,控股股东浩讯科技将其持有的公司180万股与华融证券进行了股票质押式回购交易补充质押。不得不紧急补充质押的远不止凯美特气,第一财经统计,本月以来,沪深两市共有117 份公告涉及这一关键词。

在这之中,最让市场震动的莫过于皇氏集团。因股价跌破最低保障比例,该公司第四大股东徐蕾蕾的部分持股遭遇东方证券强制平仓,并因此招致监管问询。股东扎堆补仓,爆仓风险屡有暴露,让市场再次开始警惕

A 股的股权质押风险。

不过,接受第一财经采访的机构人士则揣着“定心丸”,认为近期的扎堆补仓是由短期的市场下跌引发,A股的股权质押风险暂不会大面积触发。但这并不代表其中的风险不应被防范,记者了解到,在股权质押新规出

台后,金融机构已相继提高股权质押门槛,以控制风险敞口。

无股不押

市场环境低迷,融资途径单一化,再融资收紧,让越来越多的上市公司股东,选择以股权质押来获得融资。但在资金落袋的同时,随着股价下跌,平仓风险也将紧随其后。可见的结果是,若不想被平仓,补充质押对于很多上市公司来说变得不可避免。

在浩讯科技紧急补充质押180 万股之前,截至11 月24 日,浩讯科技持有凯美特气股票4.02 亿股,占该公司总股本的64.51%,在这之中,有41.63%的股份被股权质押,占凯美特气总股本的26.86%。

同样因股价下跌,在11 月25 日,康德莱、千山药机、光正集团等13 家上市公司的股东均不得不扎堆补仓。

对于大部分公司而言,补充质押尚可解除风险,但对于个别上市公司而言,尚未补仓爆仓已至,更有甚者因此控股股东地位被威胁。

如皇氏集团,公司董事兼第四大股东徐蕾蕾的部分持股遭遇东方证券强制平仓,徐蕾蕾也因此递交书面辞呈,引咎辞职。根据公告,被迫减持后,徐蕾蕾持有皇氏集团股份约2264万股,占公司总股本的2.7%。而皇氏集团因此时间遭致监管问询,股价仍在下跌。

对于皇氏集团而言,尚属幸运的是徐蕾蕾仍是第四大股东,而同洲电子控股股东因股权质押爆仓,或将失去上市公司控股地位。

10 月25 日晚,同洲电子公告称,公司控股股东、实际控制人袁明正筹划转让所持的1.23 亿股公司股票。接盘方是深圳市小牛龙行量化投资企业(下称“小牛龙行”),其在去年曾出借8.7 亿元给袁明,用以解决当时的股票质押平仓风险。后因无力偿还,袁明以其所持有的1.23 亿股公司股份,抵偿小牛龙行8.7 亿元欠款。这也被市场称为“仲裁式卖壳”。

尽管因仲裁程序而促成的股权转让,引发市场极大争议。但伴随股权转让的启动,袁明将不再持有公司股票,且不再在上市公司任职,清仓离场,失去控股股东地位已是既定事实。

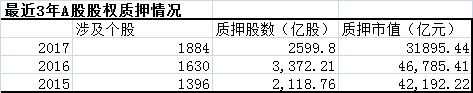

资料来源:Wind资讯,第一财经综合整理

来源:中国证券登记结算有限责任公司

实际上,从数据上看,A 股已进入“无股不押”的时代。中国证券登记结算有限责任公司(下称“中登公司”)官网数据显示,截至11 月25 日,沪深两市共有3393 家上市公司进行了股票质押,而目前A 股有3440 家上市公司。也就是说,超过98%的上市公司都有股权质押登记在案。

第一财经进一步梳理发现,在这之中,有115 家的股权质押比例超过50%。藏格控股、美锦能源、茂业商业等上市公司处于超高比例质押,质押比例在75%以上。而2017 年至今A股的股权质押情况显示,有2599.8 亿股被质押,涉及1884 只个股,质押市值达到31895.44 亿元。尚未解除质押的有2373.69 亿股,共涉市值29112.8 亿元。

警惕股权质押风险

“无股不押”的现状之下,触手可及的爆仓风险频频引发市场担忧,在质押的背后,是作为质权人的各金融机构,当爆仓不再陌生之后,这些机构将被迫面临巨大的风险敞口。

以尚在停牌的乐视网为例,第一财经此前梳理,2013 年以来,该公司控股股东贾跃亭共办理34 笔股权质押,其中19 笔尚无明确解押公告,共涉及14 家质权方。记者了解到,这些融资的质押率普遍在2~4 折,若以众多机构给出的最新估值(3.91 元/股)计算,提供质押的金融机构或将面临数十亿元风险敞口。

因乐视网处于“无限期”停牌之中,预期风险并未实际发生,但如皇氏集团等股价处于下行通道,且尚在交易的个股而言,股权质押的平仓风险不可小觑。

记者从券商人士处了解到,券商的股票质押业务,一般预警线通常为160%,平仓线通常为140%,接近预警线资金方就会通知补充质押或追加保证金,若跌穿平仓线,将被终止交易要求赎回,无力赎回则将被强制

平仓。

上海一券商人士告诉记者,平仓风险被揭露后,股价将加速下跌,而下跌的速度往往会让质押方和质权方都措手不及,由此形成“多米诺”连锁反应,其他股东也因此受损。

但他认为,皇氏集团的事件目前尚属于个例,而这样的个例已经让金融机构有所警惕,银行、券商、信托公司等金融机构已经相继提高了业务门槛。

监管也出台了股票质押新规。9月8 日,沪深交易所同时发布的《股票质押式回购交易及登记结算业务办法(2017 年征求意见稿)》明确要求,股票整体质押比例不超过50%,质押率上限不超过60%。在正式规定出台后,某些上市公司及其股东将面临着被动去杠杆化的局面。

第一财经此前报道,为了防范股权质押风险,金融机构在采用越来越多的风控手段和方式,上市公司基本面、融资人资信履约状况、股东身份、质押集中度等,均被纳入相关业务的风控指标。

下调股权质押折数,也成为防范风险的普遍做法。例如部分银行就已经明确要求,股权质押率最高不能超过80%,剩余部分用作风险准备。而部分股票的质押率,最高也只2 折。更有甚者,即便1.8 折的质押率,也没有资金方愿意接受。

“实际上带来连锁反应的可能性并不大。”上海一公募基金人士认为,A股的股权质押风险暂不会大面积触发。

他对记者分析称,由于资管新规以及到年底市场清算等原因,导致最近市场下跌,由此带来个别股票触发平仓风险。但在监管持续去杠杆、金融机构收紧口子之下,大面积的平仓风险大概率不会产生。

截至目前,究竟有多少个股触发平仓风险?第一财经获悉,Choice 金融终端以质押当日收盘股价(前复权)来计算,对沪深300 股票取5 折质押率、其余主板股票取4 折质押率、对创业板取3 折质押率,预估预警线和平仓线分别为160%、140%。据此测算得出,今年以来,A 股上市公司进行的12266 笔股权质押中,已到平仓线和预警线的共有636 笔,占比约5.19%。

[责任编辑:曾真真]

- A股能否再迎探底大反击? (2018-05-03)

- 节后A股开局沉闷 医药股一枝独秀 (2018-05-03)

- 4月北向资金逆市斥巨资近400亿扫货A股 (2018-05-02)

- A股三大利好接踵而至 市场热点变阵积极因素汇聚 (2018-05-02)

- 港股大涨或为A股回暖注入动力 (2018-05-02)

- 2017年A股年报十宗最:最赚钱工行 最败家乐视 (2018-04-28)

- 局部虽企稳 A股弱势格局未变 (2018-04-28)

- A股行情仍有望在偏积极的氛围中展开 (2018-04-28)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网